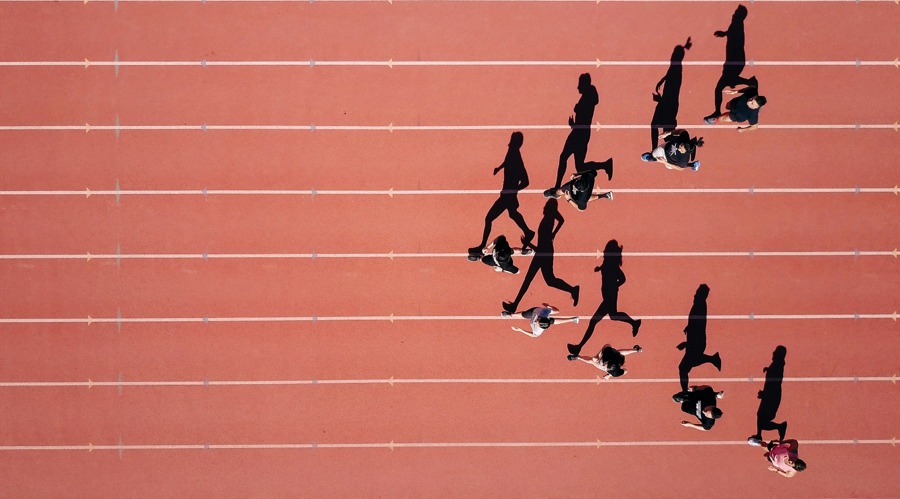

支付领域的龟兔赛跑

根据最近的一份ACI报告,尽管印度和中国等国家已经接受了实时支付系统,并每天处理数十亿笔交易,但美国远远落后。

根据最近的一份ACI报告,尽管印度和中国等国家已经接受了实时支付系统,并每天处理数十亿笔交易,但美国远远落后。2023年,仅有1.5%的美国支付交易额以实时方式发生,与全球平均水平相比微不足道。

该报告强调了繁荣实时支付生态系统的五个关键驱动因素:

- 积极合作:成功的市场看到金融机构、支付服务提供商、央行甚至政府之间的强大合作,从而创造了一个统一的阵线来建立和运营一个健全的系统。

- 商家激励:仅仅让消费者上车还不够。吸引商家接受实时支付至关重要。印度取消商家费用并发放QR码以方便采用的做法就是一个例证。

- 开放和包容性生态系统:报告强调了金融科技公司和较小银行在推动实时支付方面的日益重要作用。美国金融部门需要采取更开放和合作的态度,与这些参与者合作,扩大覆盖范围和交易量。

- 持续的用户友好型应用:当存在一系列易于使用、能够无缝集成到日常生活中的应用程序时,实时支付得以蓬勃发展。报告指出,诸如支付水电费、交通费用、订阅服务甚至杂货费用等例子——都可以通过扫描QR码或在移动应用上轻轻一点实现。美国需要鼓励类似的创新,以推动实时支付在非利基市场之外的采用。

- 跨境野心:支付的未来是全球的,即时跨境发送和接收资金是一个改变游戏规则的因素。印度等国正在带头,他们的UPI系统促进了多个国家的即时支付。美国凭借其庞大的国际网络可以利用这一趋势,与主要贸易伙伴合作实现互操作性的即时支付系统。

因此,在涉及美国的问题上,他们缓慢的采用尤其引人注目,考虑到美国拥有的固有优势。强大的银行系统、广泛的互联网接入和精通技术的人口——所有实现实时支付革命所需的因素似乎都已经具备。那么,是什么阻碍了美国的发展呢?

——部分原因在于遗留系统。

当前的支付基础设施是过时的古董,需要数天才能完成交易结算,与我们现在生活的实时世界相比简直就是蜗牛的速度。这种缓慢产生了摩擦——对于被迫等待资金的消费者和企业来说,这是一种挫败。

此外,美国金融部门的适应速度较慢。与一些国际对手不同,银行并没有准备好面对实时支付的潜力。对现有收入流的扰乱恐惧,加上实施新基础设施所需的成本,造成了一种惰性感。

然而,一场转变正在酝酿。美联储于2023年推出的实时支付服务FedNow标志着一个转折点。尽管采用率仍然较低,但FedNow代表着通向更高效支付系统的关键一步。希望这种新基础设施将刺激创新,并诱使银行最终加入其中。

不过,他们这样做有令人信服的理由。

实时支付提供了多种好处。对于消费者来说,这意味着更快地获得资金、增加便利性(比如无缝分摊餐厅账单),以及可能降低交易费用。另一方面,企业可以从更快的结算、改善的现金流管理以及能够利用依赖即时获取资金的新客户群体中获益。

此外,实时支付有可能重塑整个行业。临时经济(gig economy)就依靠即时转账而蓬勃发展,让工作者立即获得他们的服务费用。同样,实时支付可能彻底改变我们支付账单的方式,消除滞纳金,简化财务管理。

潜在的影响不仅限于国内。随着全球经济日益

相互联系,能够实时跨境发送和接收资金将至关重要。在这里,如果美国不现代化其支付基础设施,它可能会落后。

好消息是,美国的支付领域更新已经有了一定程度的进展。

美国实时交易的缓慢但稳定增长表明了人们对这些系统所提供的好处的日益认识。此外,企业越来越多地要求更快速更高效的支付解决方案。这种压力,加上FedNow的持续发展,可能是实现真正转变所需的催化剂。

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。