下一个硅谷银行?第一共和银行一季度上演存款“大逃亡” 300亿美元恐打水漂

4月24日美股盘后,第一共和银行公布了其第一季度财务报告。值得注意的是,至一季度末,该行的存款仅有1045亿美元,较去年末的1765亿美元环比剧减约720亿美元,降幅接近41%。

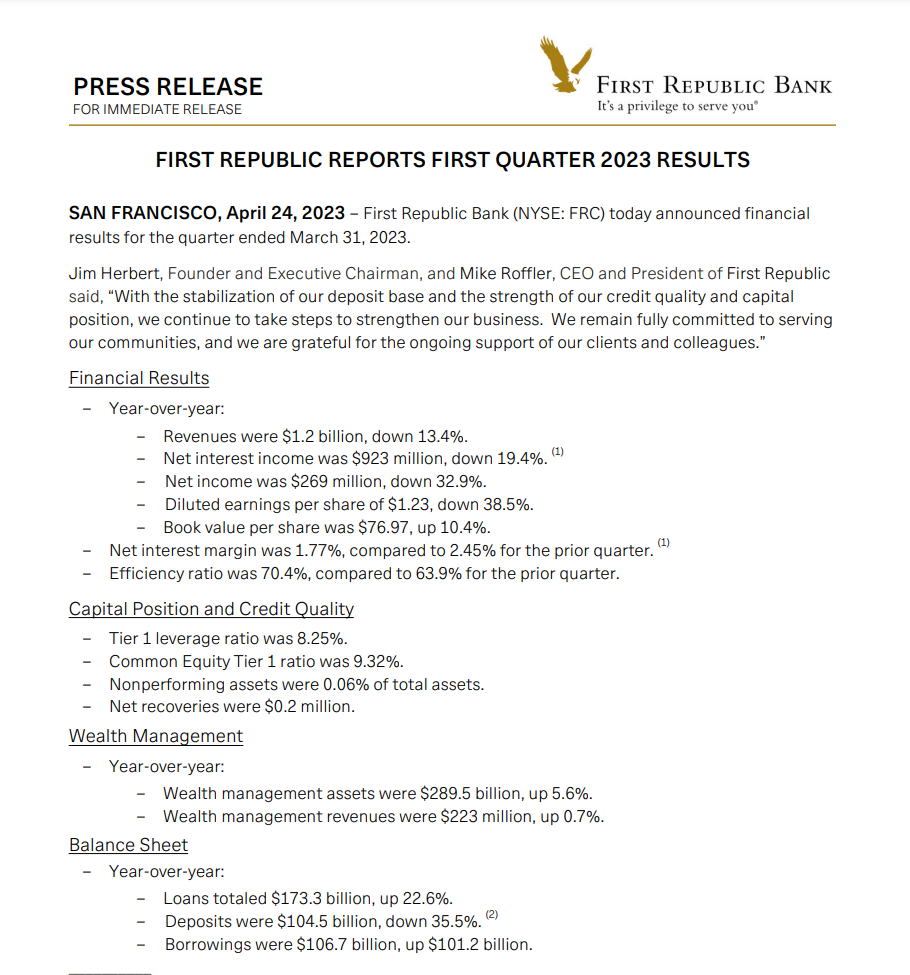

4月24日美股盘后,第一共和银行公布了其第一季度财务报告。数据显示,该银行一季度营收同比下降13.4%至12亿美元,仍高于市场预期的11.2亿美元;每股收益1.23美元,也高于预期的0.72美元,净利息收入同比下降19.4%至9.23亿美元,预期8.899亿美元。

耶伦都救不回 第一共和银行一季度存款实际流出超千亿

值得注意的是,至一季度末,该行的存款仅有1045亿美元,较去年末的1765亿美元环比剧减约720亿美元,降幅接近41%。此前 ,由于应对银行业危机扩散,在摩根大通首席执行官戴蒙(Jamie Dimon)和美国财政部长耶伦(Janet L. Yellen)的不懈努力下,美银、花旗、富国等11家大行和第一共和银行达成协议,为该行注入300亿美元的存款,帮助其缓解危机,若是剔除这一部分,一季度第一共和银行的存款实际流失将超过1000亿美元。

雪上加霜的是,由于市场担忧衰退即将来临,第一共和银行的贷款业务也大量减少,直接导致其净利润同比大降三分之一,仅录得2.69亿美元。

在财报电话会议上,第一共和银行的高管们念了一份事先准备好的长达12分钟的稿件,基本是将该行的公开披露信息重复了一遍,并拒绝回答任何问题,这让同在财报会议上的华尔街分析师们不知所措,更令外界加深对其前景的担忧。

在有限的发言中,该行首席执行官罗夫勒(Mike Roffler)表示,我们正在采取措施,有意地减少开支,以配合我们缩小资产负债表规模的重点。面对严重的存款流失问题,该行也意识到了问题的严重性,财务主管赫兰德(Neal Holland)表示,随着几家银行在3月份倒闭,我们经历了前所未有的存款外流。但该行也表示,至3月末,存款流失问题已相对缓解。 从3月31日至4月21日,存款流失幅度已经控制在1.7%,且期间提取部分大多被储户用来作税收相关用途。

Janney Montgomery Scott银行分析师科菲(Timothy Coffey)表示,该行高层决定放弃与分析师的问答环节,让人想起了2008年金融危机期间的电话会议。

3月以来股价跌去近9成 第一共和银行开启“自救模式”

事实上,自从美国银行业危机以来,市场就在担心第一共和银行会不会也在这次危机中倒下,成为下一个硅谷银行。也是因为如此,投资者们对本次第一共和的季报公布给予了充分关注,所谓“期待越大,失望越大”,在其业绩“暴雷”之后,第一共和银行在美股盘后大跌逾22%。而2023年3月以来,该股股价已经跌去惊人的88.63%。

此外,上月中旬,美国标普全球评级公司就将该行的发行人信用评级从“A-”下调至“BB+” ,列为投机级,即“垃圾级”,代表市场已经对其盈利能力失去信心。

市场如此担忧,部分也是因为第一共和银行和引发危机的硅谷银行和签名银行有一些相似之处。其一,第一共和银行的客户中,也有不少出自初创产业。其二,第一共和银行的存款账户中,有许多也已经超过了25万美元的联邦存款保险限额,一旦危机发生,储户将会面临存款遭损的风险,这可能会引发储户挤兑,加剧银行流动性危机,最终导致其破产。

面对经营困境,第一共和银行也在积极寻找自救办法。

近期,有消息指出,第一共和银行正在积极寻求金融咨询师的意见,并和政府官员积极展开磋商,希望能够部分或者全部出售银行,或者筹集新的资本。

此外,第一共和银行在节流方面也有进展。据财报,该行一季度非利息费用同比下降1.6%至8.52亿美元,低于预期的8.981亿美元。该行表示将继续采取行动削减费用,包括大幅减少高官的薪酬、压缩办公空间、减少非必要项目和活动。该行预计,第二季度将裁员约20%到25%。

最后,该行还大力发展其财富管理业务,力求能在保证资产规模的前提下增加中间收入,缓解危机。财报显示,第一共和银行一季度末财富管理资产总额2895 亿美元,环比去年四季度增长6.7%。该银行财富管理业务收入涵盖投资管理、经纪和投资、保险、信托和外汇费用,占该行总收入的18.5%。

“战斗”每一天都在上演 大行已经“瞄准”其雄厚客户链

据外媒报道,就算如今危机重重,第一共和银行也不缺乏青睐者。事实上,当银行业危机发生后,就有不少大银行表示要收购第一共和银行,但是双方就收购问题迟迟未能达成一致,才有了后来的300亿美元注资事件。

第一共和银行成立于1985年,多年来一直致力于为富豪们提供巨额贷款。其创始人赫伯特(Jim Herbert)始终认为第一共和银行的优势在于其业务模式的稳固,因为其借方客户拥有“良好的信用记录”。2008年来,第一共和银行在美国的富人区开枝散叶,并以良好的服务态度和高效的业务完成度得到客户好评。可以说,第一共和银行真正的财富,除了账面上的资金以外,还有其令人垂涎三尺的由商业巨贾组成的客户链,假如第一共和银行真的到了病入膏肓之际,相信其他大行也不会让这些财富白白溜走。

但是,这其中也有隐忧。 此前,有媒体报道,第一共和银行近年来为吸引高净值客户,提供的贷款利率都相对较低,已经对该业务线盈利能力造成压力。投资咨询公司the Wealth Alliance的首席执行官康佐(Robert Conzo)也表示,第一共和银行的抵押贷组合规模很大,但是产生的收入很小,可能劝退潜在买家。

另外,他也指出,财富管理业务是该行仅存的王牌之一,认为其会谨慎出售。

总而言之,第一共和银行的未来仍然还是未知数,但是可以预见的是,2023年对这家具有一定声望的银行来说,一定是充满困难的一年。在财报电话会议上,罗夫勒就语重心长地表示:“我想专门花点事件感谢同事们对第一共和银行的奉献精神,以及他们在这一充满挑战的时期为我们的客户和社区提供的不间断服务,他们的奉献精神令人鼓舞。”

科菲则表示,从现在起的每一天,每一周,对他们来说都将是一场战斗。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。