中国人寿中期财报:业绩下滑 行业榜首=产品+服务?

8月23日,中国人寿保险股份有限公司(下称“中国人寿”)发布了2023年半年度业绩报告。

8月23日周三港股盘后,中国人寿保险股份有限公司(下称“中国人寿”)发布了2023年半年度业绩报告。

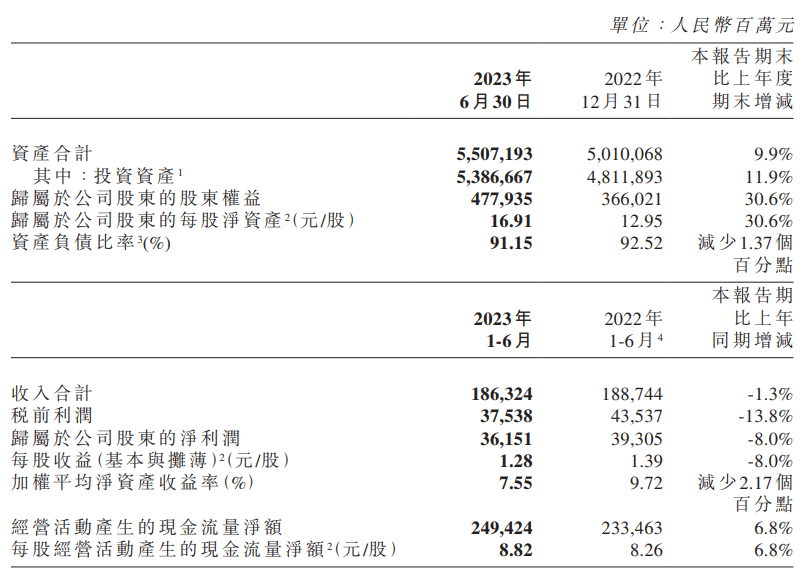

业绩数据显示,今年上半年,中国人寿实现总收入1,863.24亿元(人民币,下同),同比下降1.3%;国际财务报告准则下归母净利润361.51亿元,因权益市场持续震荡及会计准则变化而较去年393.05亿元下降8%;每股基本收益1.28元,不派发中期股息。

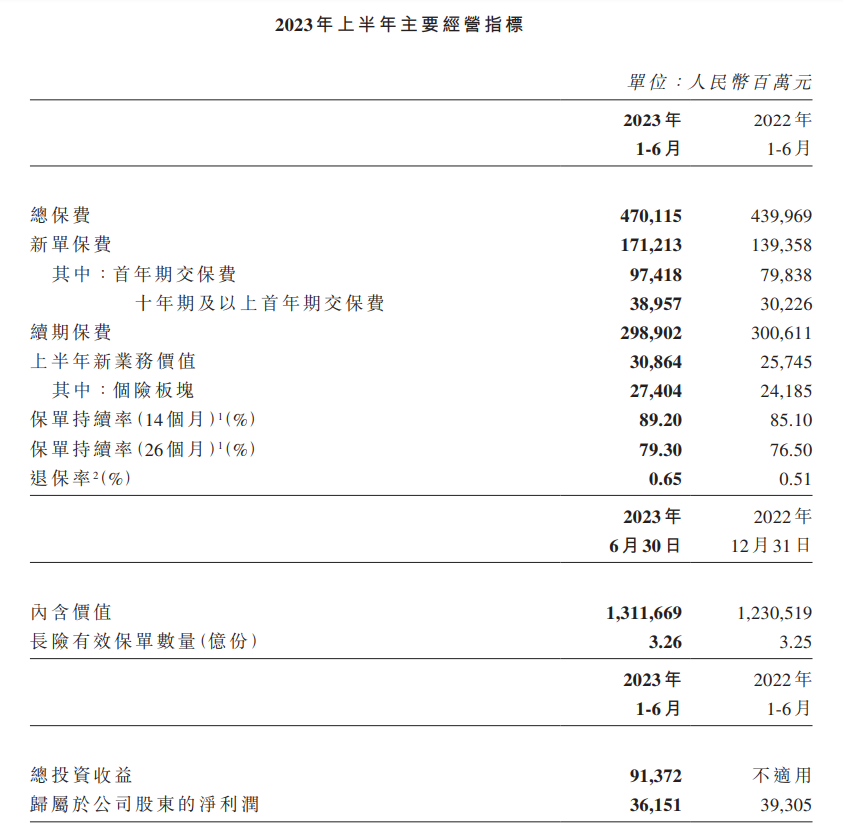

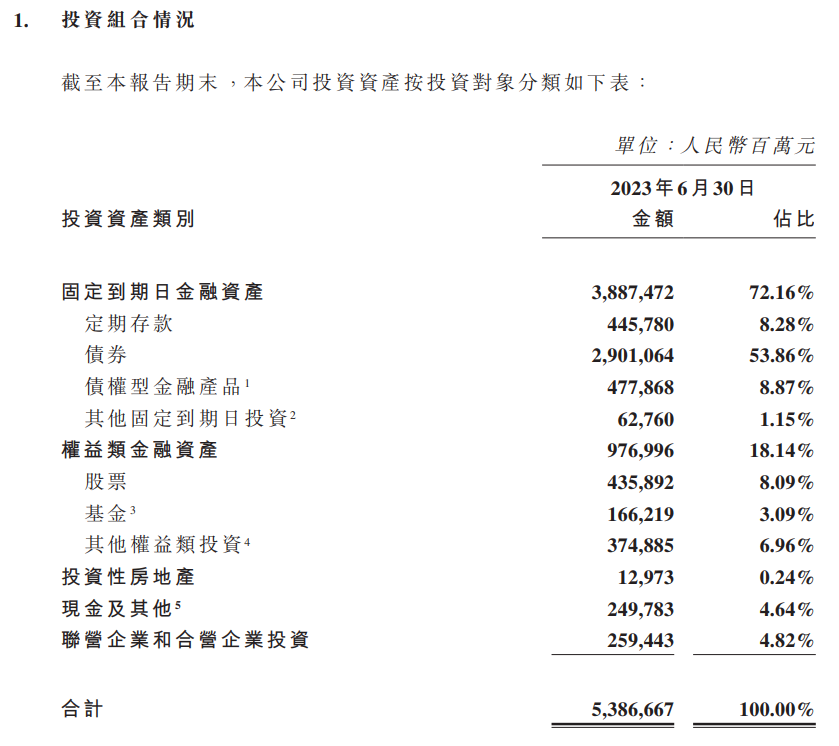

截至本报告期末,公司总资产达5.51万亿元,投资资产5.39万亿元,内含价值1.31万亿元;其中总保费为4,701.15亿元,同比增长6.9%创同期历史新高,稳居行业首位;截至6月底止,公司总投资收益录得913.72亿元。

对于未来发展方面,中国人寿于报告中提到,2023年下半年,集团将继续坚持“稳增长、重价值、优结构、强队伍、推改革、防风险”的经营策略,推动公司高质量创新发展。将继续围绕保险主业务,全面提升公司大健康、大养老生态融合能力,打造“产品——服务——支付”闭环,构建“产品+服务”的核心竞争力,推动公司由风险补偿向风险全链条管理的转变。

董事长白涛强调,中国人寿对未来寿险行业的发展充满信心。“在新单保费增速跑赢行业的同时,我们的首年期交的年期结构、产品结构也进一步优化, 在行业内我们率先实现了止跌企稳。”

副总裁刘辉表示,2023年的权益市场将重视中长期布局,持续做好持仓结构的优化调整,再通过分散化策略、差异化管理手段,在稳定降低波动的同时统筹收益实现。

优化业务结构,“产品+服务”福至民生

2023年上半年,今年上半年,得益于疫情防控政策放开,中国人寿总保费达4,701.15亿元,创历史新高,主要业务指标均实现快速增长,业务结构显著优化,新业务价值增长。

就业务结构看,新单保费同比升22.9%至1,723.13亿元;首年期交保费974.18亿元,同比上升22.0%,其中,十年期及以上首年期交保费为389.57亿元,同比上升28.9%,业务结构优化明显。上半年新业务价值达308.64亿元,同比上升19.9%,继续位居行业领先地位。

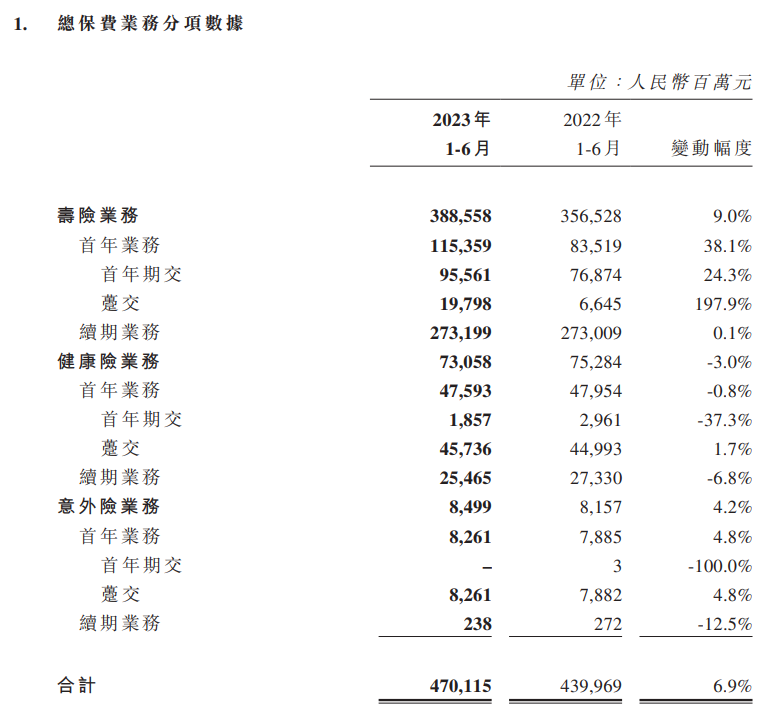

分险种看,寿险业务总保费3,885.58亿元,同比上升9.0%;健康险业务总保费730.58亿元,同比下降3.0%;意外险业务总保费84.99亿元,同比上升4.2%。

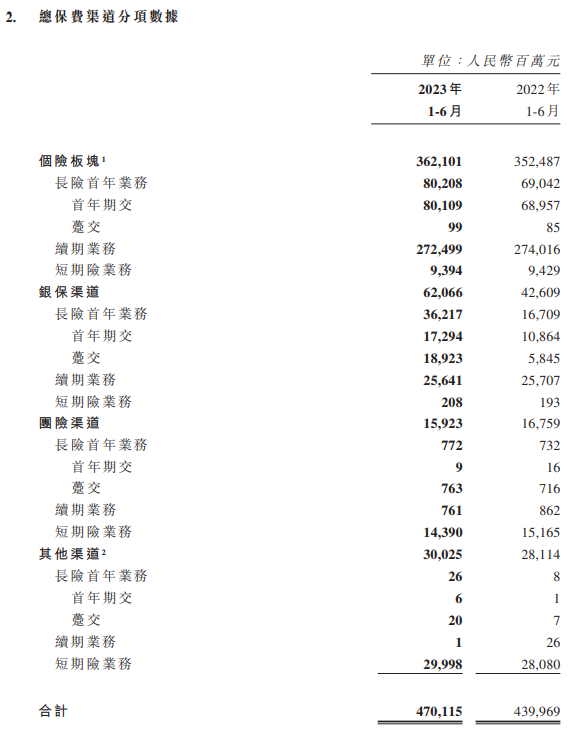

分渠道看,个险、银保及其他渠道业务规模均有提升,然而团险渠道有些微下降。

个险方面,中国人寿提升现有队伍的专业化程度,并积极探索新型营销模式,为销售人力提供了技术支撑,推动了队伍质量的持续改善及产能的大幅提升。

据公告,个险总保费为3,621.01亿元,同比增长2.7个百分点,其中续期业务保费达2,724.99亿元。2023 年上半年,新业务价值达274.04亿元,同比上升13.3%。

银保、团险及其他渠道方面,中国人寿坚持多元化、多样化、精细化的转型目标,拓宽银行合作,统筹规模和效益,实现了渠道管理的创新,推动了多元板块的稳步发展。

期内数据显示,银保渠道总保费达620.66亿元,同比增长45.7个百分点。该公司坚持业务结构转型,各业务占比有相当的优化。至于团险渠道,总保费同比下降5%至159.23亿元,但队伍高绩效人力占比提升4.6%。

中国人寿董事长白涛表示,上半年保费两位数增长属恢复性复苏,预计下半年会出现短期回调,但会好于2022年。长期看来,基本面将持续长期向好态势,保险行业仍具有巨大的增长空间。

据悉,中国人寿正全力推进“八大工程”建设,改革创新培育新动能。通过持续探索金融科技数字化工程建设,扩张保险业务互联网通道,将线上直销与线下D2C销售融合,中国人寿成功实现上半年线上总保费536.8亿元,同比升38.1个百分点。

此外,该公司构建“寿险+”综合金融生态圈,协同各大公司实现业务创新及业务规模的强势拓展,并与其联合开展多项经营活动,完善客户服务方案。值得一提的是,中国人寿以保险业务为核心,全力推进“健康养老生态建设工程”,以人民作为“保险+康养”建设的中心与出发点。

2023年上半年,在“保险+健康”方面,中国人寿推出的国寿大健康平台服务项目数量过百,覆盖七大类健康管理服务项目,累计注册用户量较2022年底增长超过10%,位居行业前列。“保险+养老”方面,构建“城心”机构养老,“城郊”机构、居家和社区养老的发展模式,项目已在多个重点城市开展。

投资业务配置灵活 风险尽在掌握

2023年上半年,固收利率在年初短暂上行后向下调整,低利率环境没有显著改善,优质资产仍然稀缺;股票市场持续震荡,行业分化明显。在此背景下,中国人寿合理配置资产负债,确保其配置与结构的均衡灵活。

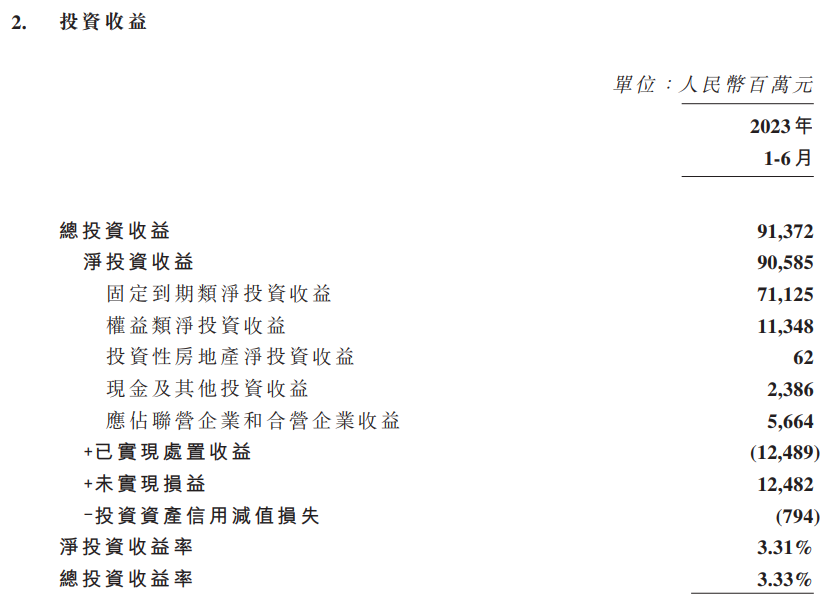

数据显示,上半年中国人寿投资总额合计5.39万亿元,其中债券占比达53.86%,定期存款占比为8.87%;权益类金融产品中,股票、基金分别占比8.09%和3.09%。截至报告期末,实现净投资收益905.85亿元,净投资收益率为3.31%。

对于短期市场波动造成的影响,中国人寿称公司面临高息类品种收益率持续下行和投资组合总体收益波动加大的双重压力,将继续加强资产负债管理,有效平衡短期收益稳定与长期价值提升。

8月24日,中国人寿2023年中期业绩发布会上,副总裁刘辉表示,公司在配置中更多关注的是成熟且具有稳定现金流的资产,且寿险资金作为长期资金,在风险承受能力和流动性要求上具备一定优势,公司也在进一步推进长周期考核体系的完善。

报告中称,中国人寿严格把控信用风险,信用类投资产品资产保持质优状态,风险可控,上半年公司未发生信用违约事件。而对于远洋集团存在的违债风险,副总裁兼董事会秘书赵国栋强调,公司高度关注该集团经营情况和近期面临的风险状况,但中国人寿持有的远洋集团股份属财务性投资,该项目对公司整体的投资资产影响可控。

业务复苏效果乐观 各大行纷纷予“买入”评级

中期财报发布后,各大行对中国人寿的上半年表现做出表态。

高盛发研报指,中国人寿核心偿付能力充足率于该行覆盖的保险股中居首位,认为其应对近期市场波动提供了缓冲,且支撑了其股价表现。而且,该公司上半年业绩基本符合该行预期,新业务价值同比增长20%,领先该行及市场预期的6%及8%,故维持其目标价15.5港元,评级“买入”。

富瑞指,按国际财务报表准则,中国人寿盈利疲弱主要由于投资收入同比下跌、保险业务收入放缓以及保险业务支出提升有关。故预测市场会对作负面反应,予其目标价16港元,评级“买入”。

交银国际报告指出,中国人寿新业务价值好于市场预期,且其储蓄险在当前市场环境下仍具差异化竞争力,在业务节奏上有望较同业相对平稳。因此,予以中国人寿18.5港元目标价,评级“买入”。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。