2023杰克逊霍尔央行年会:鲍威尔仍不满意当前通胀水平 9月加息预期升温

杰克逊霍尔央行年会每年举行一次,每年的会议都会吸引全球主要的央行行长、财政官员、经济学家、知名学者、财经媒体等齐聚一堂,共商经济前景和货币政策。

美东时间8月25日,美联储主席杰罗姆·鲍威尔(Jerome Powell)出席杰克逊霍尔央行年会并发表题为《通货膨胀:进展与前路》的演讲。在时长约20分钟的演讲中,鲍威尔再次对目前美国的通胀、货币政策等问题发表了看法。

杰克逊霍尔央行年会每年举行一次,每年的会议都会吸引全球主要的央行行长、财政官员、经济学家、知名学者、财经媒体等齐聚一堂,共商经济前景和货币政策。

鲍威尔:通胀仍然过高 未来密切关注数据

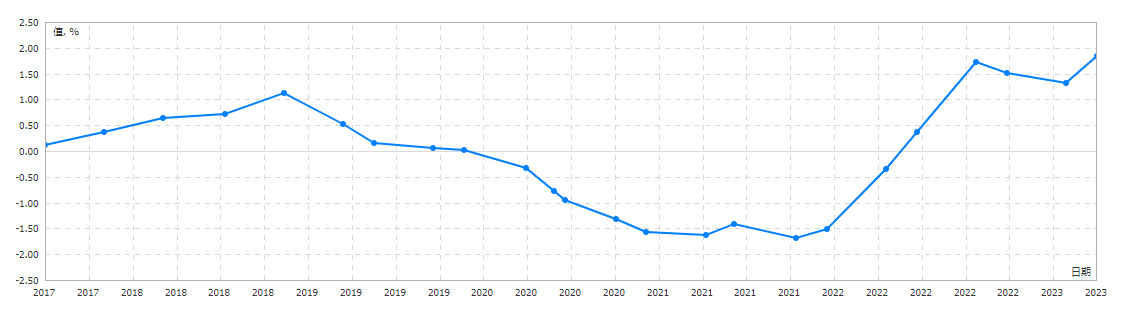

鲍威尔先是给美国的通胀情况定下基调:仍然过高。他表示,在过去一年间,美联储大幅收紧了货币政策。尽管通货膨胀已从峰值回落(这是一个值得欢迎的进展),但它仍然过高。食品和能源价格受到持续波动的全球因素的影响,可能会提供有关通胀走向的误导性信号。

接下来,鲍威尔讲解了去除食品和能源的核心通胀指标,重点关注了核心个人消费支出通胀的三大组成部分——商品通胀、住房服务项通胀和非住房服务通胀。

具体而言,鲍威尔表示,核心商品通胀大幅下降,尤其是耐用品,因为紧缩的货币政策和供需失调的缓慢缓解正在导致(核心商品)通胀下降。随着时间的推移,货币紧缩的影响应该会更加充分地显现出来。需要持续的进展,并需要采取限制性货币政策来实现这一进展。

住房服务项通胀方面,由于房地产领域对利率高度敏感,货币政策的效果在启动后不久就显现出来。市场租金的增长很快达到顶峰,然后稳步下降。测得的住房服务通胀滞后于这些变化,但最近开始下降。由于租赁周转缓慢,市场租金增长的下降需要一段时间才能影响整体通胀指标。

展望未来,如果市场租金增长稳定在大流行前的水平附近,住房服务通胀也应下降至大流行前的水平。我们将继续密切关注市场租金数据,以寻找住房服务通胀上行和下行风险的信号。

非住房服务通胀方面,该分项占核心 PCE 指数的一半以上,包括广泛的服务,例如医疗保健、食品服务、交通和住宿。据鲍威尔介绍,该行业十二个月的通胀率自启动以来一直横盘整理,然而,过去三个月和六个月其通胀率有所下降。

鲍威尔称,迄今为止,非住房服务通胀温和下降的部分原因是,其中许多服务受全球供应链瓶颈的影响较小,并且通常被认为比住房或耐用品等其他部门对利率的敏感性较低。这些服务的生产也是相对劳动密集型的,劳动力市场仍然紧张。考虑到该行业的规模,进一步取得进展对于恢复价格稳定至关重要。

劳动力需求放缓 鲍威尔承认限制性利率

除了通胀水平,鲍威尔还对美国的其它经济要素发表了看法。

对于美国持续火爆的劳动力市场,鲍威尔表示,劳动力市场的再平衡在过去一年中持续进行,但仍不完整。另外,市场上对劳动力的需求也有所放缓。虽然职位空缺仍然很高,但已经呈下降趋势,薪资就业增长显著放缓。

鲍威尔指出,在过去六个月中,总工作时间持平,平均每周工作时间已降至大流行前范围的下限,反映出劳动力市场状况逐渐正常化,这种再平衡缓解了工资压力。一系列措施的工资增长继续放缓,尽管是逐渐放缓的。虽然名义工资增长最终必须放缓至与 2% 通胀率一致的水平,但对家庭来说重要的是实际工资增长。尽管名义工资增长放缓,但随着通胀下降,实际工资增长一直在增加。

鲍威尔警告,预计劳动力市场的再平衡将会持续,但是,劳动力市场的紧张状况不再缓解的证据可能会导致货币政策采取应对措施。

对于美国货币政策,鲍威尔再次强调:2%仍然是我们的通胀目标,我们致力于实现并维持足够严格的货币政策立场,以便随着时间的推移将通胀降至这一水平。

鲍威尔也承认,实际利率现在为正,远高于中性政策利率的主流估计:我们认为当前的政策立场是限制性的,给经济活动、就业和通胀带来下行压力。但我们无法确定中性利率,因此货币政策约束的精确程度始终存在不确定性。由于货币紧缩影响经济活动、尤其是通胀的滞后时间的不确定性,这一评估变得更加复杂。

鲍威尔认为,除了这些传统的政策不确定性来源之外,本周期特有的供需错位通过对通胀和劳动力市场动态的影响而进一步加剧了复杂性。这些新旧不确定性使我们平衡货币政策过度紧缩风险与紧缩过少风险的任务变得更加复杂。做得太少可能会让高于目标的通胀变得根深蒂固,并最终需要货币政策以高昂的就业成本从经济中榨取更持久的通胀。做得太多也可能对经济造成不必要的损害。

最后,鲍威尔称,在即将举行的会议上,将根据总体数据以及不断变化的前景和风险来评估我们的进展。基于这一评估,我们将谨慎行事,决定是进一步收紧货币政策,还是保持政策利率不变并等待进一步的数据。

讲话结束后,衡量实际利率的美国五年期通胀保值债券(TIPS)收益率升破2.26%,创2008年以来最高。分析称,美国劳动力市场数据的韧性令债券交易员相信,美联储可能将利率维持在高位直至明年。

目前,根据CME美联储观察工具最新显示,市场预计美联储9月会议上暂停加息的概率为84.5%,加息25个基点的概率为15.5%;预计11月会议继续暂停加息概率为49.8%,加息25个基点概率为43.3%,加息50个基点概率为6.9%。

本周,和美联储9月利率决议直接相关的美国PCE通胀数据和非农就业数据即将公布。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。