美国国债多空头碰撞 两位亿万富翁谁能更胜一筹?

对冲基金潘兴广场资本管理(Pershing Square Capital Management,下称“潘兴广场”)创始人比尔·阿克曼(Bill Ackman)称他正在做空30 年期美国国债。

对冲基金潘兴广场资本管理(Pershing Square Capital Management,下称“潘兴资本”)创始人比尔·阿克曼(Bill Ackman)称他正在做空30 年期美国国债。

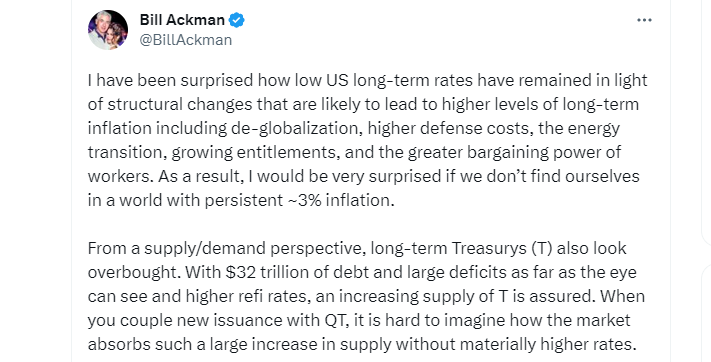

阿克曼在社交平台“X”(原推特)上透露了他的对冲基金的新赌注,即做空30年期国债,他称此举是对冲长期利率上升对股票影响的一种手段。

阿克曼解释了他做空美债的原因:“首先是为了对冲长期利率上升对股票的影响,其次是因为我们认为这是一个高概率的独立押注。很少有宏观投资仍然能够提供相当可能的不对称回报,这就是其中之一。”

债券价格往往与利率成反比。当利率上升时,债券通常会下跌。如果交易员认为债券价格会下跌,他们可能会做空债券。

美联储在过去一年中已经大幅加息,以冷却飙升的通货膨胀。虽然这有助于缓解消费者价格压力,但同时市场担忧,任何进一步的加息都可能损害美国经济。

阿克曼表示,去全球化、高昂的国防成本、能源转型、不断增长的福利以及工人议价能力的增强可能会引发更高的通胀水平。

他认为,如果长期通胀率为3%而不是2%,在此基础上,加上0.5%实际利率和2%期限溢价,那么30年期国债收益率可能达到5.5%,并且“这可能很快就会发生”。

阿克曼称,“最好的对冲是你无论如何都会投资的对冲,即使你不需要对冲。这符合这个要求,而且我认为我们需要对冲”。他补充称,他们是通过购买期权而不是直接卖空债券来实施这些对冲。

阿克曼过去在对冲中获得了巨额收益。去年,潘兴资本通过提前对冲疫情和加息,赚取了约50亿美元的利润。

就在他重新做空债券的一天前,惠誉将美国长期外币债务评级从AAA下调至AA+,理由是预计未来三年美国的财政状况将恶化,政府债务负担较高且不断增长。这一消息令市场大吃一惊。

惠誉提到,预计到9月美联储将进一步加息至5.5%至5.75%。“虽然6月份总体通胀率降至3%,但美联储关键物价指数核心PCE通胀率仍居高不下,同比增长4.1%。这可能会导致联邦基金利率在2024年3月之前无法下调。此外,美联储将继续减持抵押贷款支持证券和美国国债,这将进一步收紧金融状况。”

有趣的是,另一位亿万富翁沃伦·巴菲特(Warren Buffett)却有着截然不同的看法。巴菲特称,他的基金在本周一购买了100亿美元的美国国债,与上周一购买的金额相同。

巴菲特并没有因为惠誉下调美国信用评级而受到影响。他承认惠誉有一些好的观点,但表示投资者不必过于担心。巴菲特表示公司会每周继续购买100亿美元的国债。

巴菲特旗下的伯克希尔·哈撒韦(Berkshire Hathaway)是全球最大的美国政府债券持有者之一。截至3月底,该公司报告对美国国债的短期投资为1,040亿美元。

巴菲特近期曾强调称,随着美联储加息推高了债券收益率,伯克希尔所持债券的价值不断增加。他在4月份估计伯克希尔的投资国债收益将达到50亿美元,即年回报率接近5%。

巴菲特在接受采访时称,他并不同意联邦政府的行动,但他仍然对美国国债和美元充满信心。他说:“美元是世界储备货币,这是每个人都知道的。”

高盛也对美元和美债感到乐观。高盛表示,即使惠誉下调美国政府债务评级,美元和国债仍然是投资者的全球避风港。

高盛经济学家迈克尔·卡希尔(Michael Cahill)在周四的一份报告中表示:“我们认为,不会有任何有意义的国债持有者因评级下调而被迫出售。当投资者急需安全时,他们仍然需要转向美国国债。”

卡希尔补充道:“出于类似的原因,在收益率上升、股市下跌的市场中,美元仍然是避险货币,这是美元在 2022 年表现出色的关键原因。”

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。