美联储7月会议纪要公布:限制性利率下,现实版《大空头》即将上演?

本周二,清崎在一次电视访谈中表示:“巴菲特坐拥1470亿美元场外观望,他的钱都在短期美国国债上。《大空头》的迈克尔·伯里现在正在做空市场。”

当地时间8月16日,美联储公布了联邦公开市场委员会(FOMC)7月25日至26日的货币政策会议纪要,由于该行在9月的政策行动迟迟没有定论,市场对该纪要保持高度关注。

从前两次的会议纪要来看,美联储都在该文件中放鹰。在5月的会议纪要中,美联储的官员们在讨论中一致认为,通胀率持续过高,核心通胀下降过慢,核心非住房通胀基本没有变化。

6月,虽然美国象征性的暂停了加息窗口,但美联储的超鹰点阵图所释放的威力实际上不亚于一次加息。在这种人心惶惶的情况下,美联储仍然在会议纪要中表示,尽管已经预见了高利率将会带来的经济放缓,但仍认为目前通胀水平过高,需要继续加息。

经历了5月和6月的风暴,有不少评论表示,美联储在加息之路上的一意孤行很可能会导致美国经济提前陷入衰退。

按照6月美联储给出的官方点阵图,该行还将在年内加息一次。目前,根据CME美联储观察,该行在9月按兵不动的概率高达86.5%。倘若跳过9月,还有11月和12月两次议息会议供美联储选择。

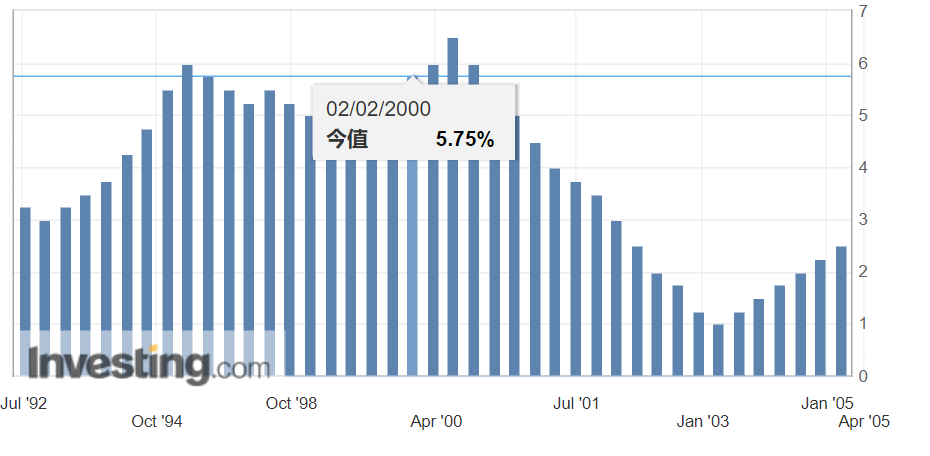

如果美联储真的在年内再次加息25个基点,美国的政策利率将来到5.50%至5.75%区间。

上一次美联储的加息周期触及到这一区间,还要追溯到1999至2000年。当时,美国的联邦基金利率上限目标值从4.75%提高到6.50%,连续提高6次,历时11个月,累计净加息175个基点。

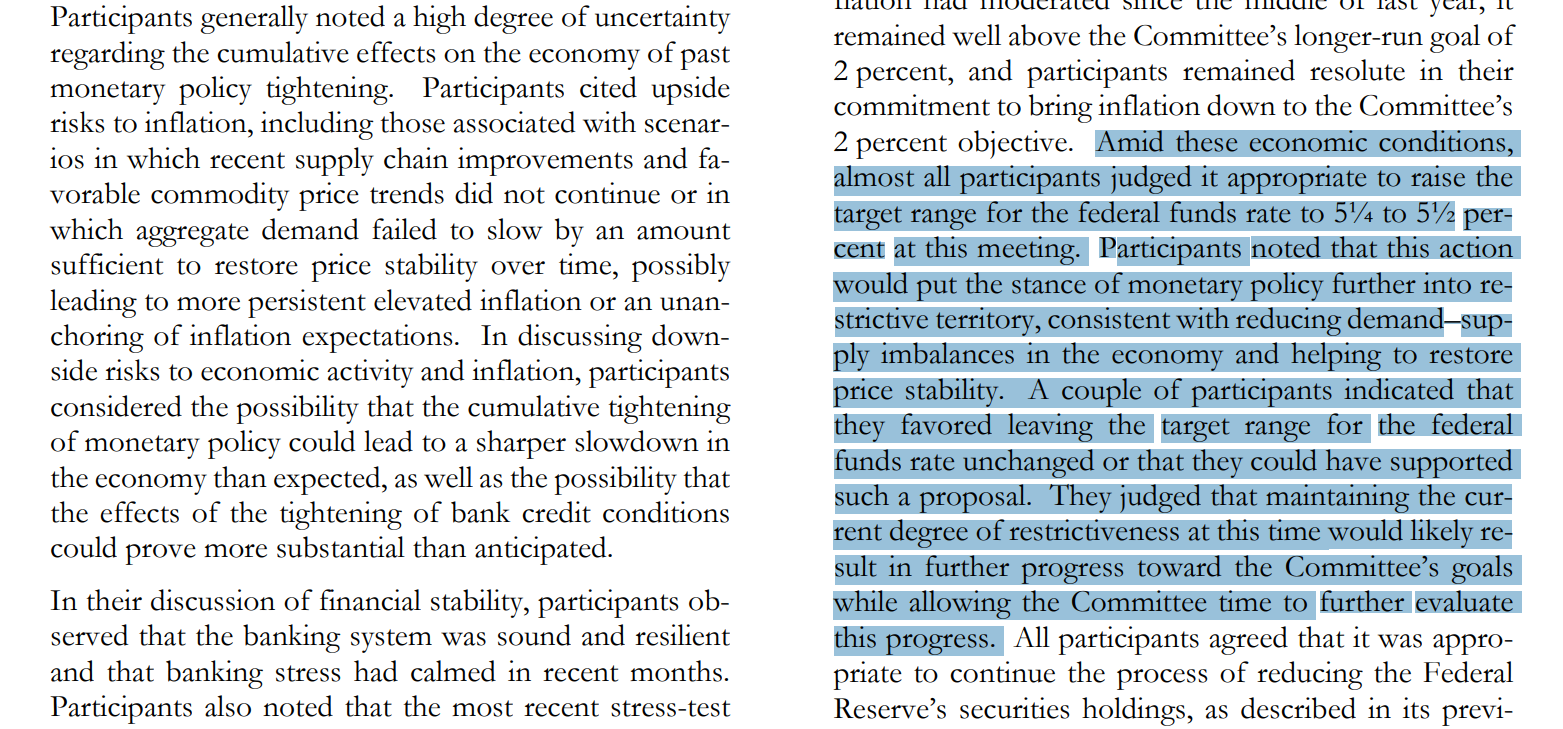

美联储7月议息会议:两人更倾向利率不变

根据本次会议纪要,美联储的官员们仍然对通胀保持警惕。在他们眼中,通胀仍远高于委员会的长期目标,劳动力市场仍然紧张。

值得注意的是,在措辞中,纪要显示:“大多数与会者继续认为通胀存在重大上行风险,这可能需要进一步收紧货币政策”,这表明,也有与会官员发表了不同看法。根据纪要,美联储于7月26日宣布加息25个基点,FOMC的11名票委一致同意了加息,但这一决定并没有获得所有与会者的支持,其中有两人更倾向于维持利率不变。

这或许表明,已经有部分美联储官员意识到,加息太高的风险正在逐步增加,目前美联储已经处于限制性利率区间,往前迈出的每一步都需要格外谨慎。

在评估经济前景时,与会的官员们指出,今年上半年实际国内生产总值增长继续表现出韧性,经济一直显示出相当大的势头。然而,经济活动似乎正在逐步放缓,这与去年初以来货币政策的累积收紧对需求的抑制以及对金融状况的相关影响相一致。通货膨胀率仍然高得令人无法接受,需要进一步的证据才能让他们确信通货膨胀正在朝着委员会2%的目标前进。

与会者还指出,尽管最近出现了有利的事态发展,但通货膨胀率仍远高于委员会2%的长期目标,通货膨胀率上升继续损害企业和家庭,尤其是低收入家庭。与会者强调,委员会需要看到更多关于通胀的数据,以及总需求和总供应正在走向更好平衡的进一步迹象,以确信通胀压力正在减弱,通胀率有望随着时间的推移回到2%。

通胀方面,与会者们认为,未来几年PCE的总价格和核心价格通胀率将下降。核心通胀的大部分下降预计将发生在2023年下半年,前瞻性指标表明住房服务价格的增长速度将放缓,核心非住房服务价格和核心商品价格预计将在2023剩余时间放缓。随着供需失衡的持续解决,预计2024年通胀将进一步缓解;到2025年,PCE总价格通胀率预计将达到2.2%,核心通胀率预计为2.3%。

此前,根据招商宏观预测,由于住房通胀的放缓和能源通胀的上行,美国的核心CPI和整体CPI的后续走势可能出现分化,美国的核心CPI或将快速下行,在今年底到明年初或降至2%附近。

目前,这一说法得到了摩根资产管理首席全球策略师凯利(David Kelly)的支持。这位专家坚信,在明年年底之前,美国的通胀将自行回落至2%。

现实版《大空头》又将上演?

美联储限制性利率高企在一定程度上打压了美股,尤其是在7月零售销售数据好于预期后,市场担忧:过于强韧的美国经济,会增加美联储维持高利率的时间,同时推高美债收益率,打压市场。

有一些经济学家已经表达了他们的担忧。LPL Financial首席全球策略师克罗斯比(Quincy Krosby)认为:“在这种情况下,好消息实际上是坏消息,周二的数据给已经很敏感的国债市场和股市带来了冲击。”

另外,德银分析师艾伦(Henry Allen)也表示:“实际借贷成本仍在变得越来越受限。美联储在更长时间里维持限制性政策是收益率走高的主要因素,接下来市场会朝着更‘鹰派’的方向继续重新评估货币政策路径。”

还有一些华尔街人物,正在用实际行动表明,在今年上半年美股录得强劲表现之后,他们可能正在逐步撤离市场,其中就包括了两位知名人物:投资界传奇巴菲特(Warren Buffett)和电影《大空头》原型人物伯里(Michael Burry)。

日前,据媒体报道,畅销理财书《富爸爸,穷爸爸》的作者清崎(Robert Toru Kiyosaki)认为,巴菲特和伯里最近的一系列操作表明,他们都在为美股崩盘做准备。

本周二,清崎在一次电视访谈中表示:“巴菲特坐拥1470亿美元场外观望,他的钱都在短期美国国债上。《大空头》的迈克尔·伯里现在正在做空市场。”他补充说:“我只是看着这些人等着市场崩溃,然后再回去。现在有很多钱在场外观望。”

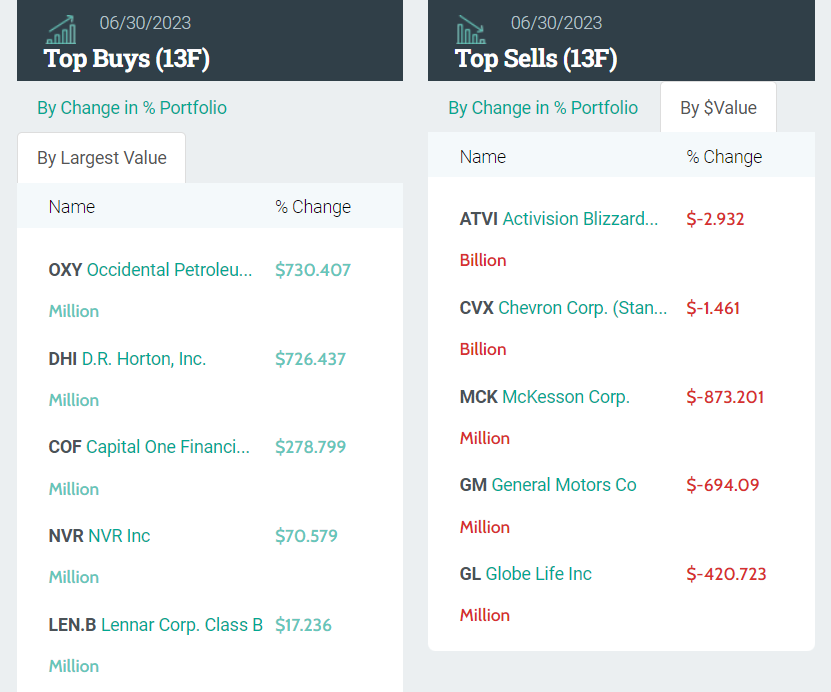

根据巴菲特旗下伯克希尔·哈撒韦公司最新公布的第二季度13F报告,该公司在第二季度净卖出了价值80亿美元的股票,并放慢了回购步伐。这推动其现金和国债总额增加了13%,达到接近历史峰值的1470亿美元。

根据清崎的说法,巴菲特很可能正在看跌美股,所以才在二季度大量囤积现金。还有一种可能是,作为一向奉行价值投资的投资者,巴菲特在报告期内没有寻找到值得介入的标的,才将资金大量地投入到美国短期国债上。只是,在目前的情况下,无论巴菲特面对的是哪一种情况,对市场来说,都不是什么好消息。

至于伯里,他曾多次警告美股处于历史性的泡沫中,并预测一场规模相当于“所有崩盘之母”的大崩盘将会发生。

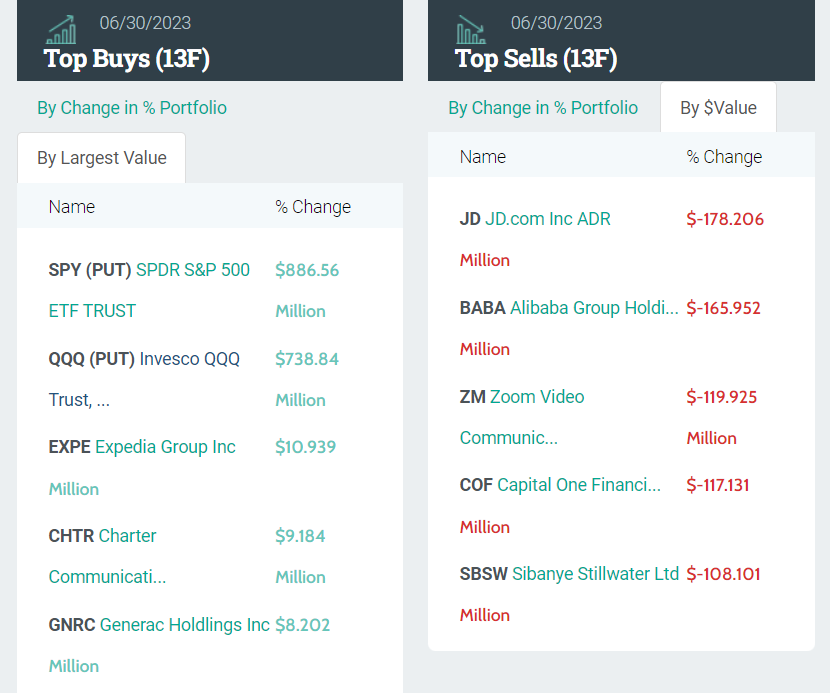

今年二季度,他管理的Scion Asset Management基金在市场上大举买入了跟踪纳斯达克100指数的ETF的看跌期权,以及以名义价值为8.86亿美元买入了对SPDR标准普尔500指数ETF的看跌期权。

所谓看跌期权,指的是赋予投资者在未来以固定价格出售证券的权利,以此为例,假如未来纳斯达克100和标普500超跌,伯里依然有权利能以期权合约中的规定价格出售这些资产,锁定自己的亏损,所以,购买看跌期权通常被认为是投资者表达看跌或者防御的观点。

不仅买入了看跌期权,伯里还在二季度加速离场。根据当地时间本周一披露的13F报告,Scion Asset Management已经清空了在美国地区性银行的大部分股份,此外还清空了阿里巴巴和京东两家公司的股份。值得注意的是,这两支股票在上季度还是伯里的心头好,一度被大举增持,成为其前两大重仓股。

此番激进退场,难道是现实版的《大空头》又将上演?

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。