招商银行年末资产总额破10万亿 高管称地产风险或于今年出清

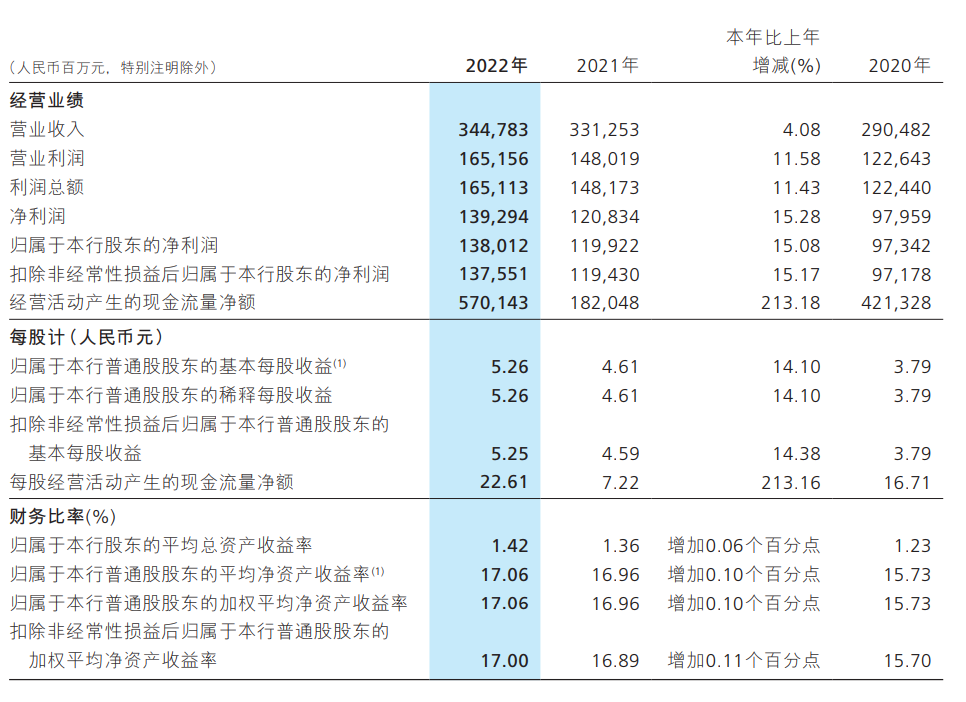

3月24日,招商银行发布2022年度业绩公告。财报数据显示,去年该行营业收入为3447.83亿元,同比增长4.08%。

3月24日,招商银行发布2022年度业绩公告。财报数据显示,去年该行营业收入为3447.83亿元(人民币,下同),同比增长4.08%;归属于股东的净利润1380.12亿元,同比增长15.08%。截至2022年末,招商银行资产总额10.14万亿元,较上年末增长9.62% 。

对此,招商银行表示,2022年内,公司以打造“创新驱动、模式领先、特色鲜明的最佳价值创造银行” 为战略愿景,围绕“增量-增收-增效-增值”的“四增”价值创造链条,努力提升财富管理、风险管理、金融科技三大能力,高质量服务实体经济,助力人民实现美好生活,致力于为客户、员工、股东、合作伙伴、社会创造价值。

分业务板块来看,财富管理业务方面,招行表示,公司将会顺应居民财富管理需求爆发式增长的需要和净利息收益率收窄的长期趋势,加快模式转型,积极推进面向全客群的财富管理能力建设,对标世界一流银行,做大做强财富管理业务。截至去年年底,该公司零售客户总数达1.84亿户,较上年末同比增长6.36%,管理零售客户总资产(AUM)余额12.12万亿元,较上年末同比增长12.68%;财富产品持仓客户数达4,312.93万户,较上年末同比增长14.14%;私人银行客户数突破13万户,私人银行管理客户总资产余额达3.79万亿元,较上年末同比增长11.74%。

贷款业务方面,招行切实践行ESG理念,全面提升服务实体经济质效,聚焦绿色经济、制造业、科技创新、普惠金融等方向,在体制机制、产品体系、服务模式上不断创新。截至去年年底,该公司客户总数为252.61万户,较上年末同比增长9.02%;绿色贷款余额3,553.57亿元,较上年末同比增加915.15亿元,增幅34.69%;制造业贷款余额4,438.52亿元,较上年末同比增加1,237.92亿元,增幅38.68%,其中中长期贷款同比增长54.81%;科技企业贷款余额2,956.08亿元,较上年末同比增加915.47亿元,增幅44.86%;普惠型小微企业贷款余额6,783.49亿元,较上年末同比增加772.49亿元,增幅12.85%;普惠型小微企业有贷款余额户数为99.07万户,较上年末同比增加7.74万户,增幅为8.47%。

金融科技方面, 该公司提出打造“数字招行”的宏观远景,围绕线上化、数据化、智能化、平台化、生态化的目标,从客户服务、风险管理、经营管理、内部运营等层面持续推进数字化建设。

此外,对于公司去年经营中产生的重点问题,招商银行也给予了充分关注:

1.净利息收益率有所下降

招商银行在报告中称,2022年,集团净利息收益率2.40%,同比下降8个基点;公司净利息收益率2.44%,同比下降9个基点。对此,招商银行其归因于公司资产端和负债端的不佳表现。资产端细分来看,在定价方面,一是受存量浮息贷款重定价和融资需求不足影响,贷款收益率出现下降,二是市场利率在较长时间内低位运行,投资收益率有所下降;在结构方面,受居民消费意愿疲弱影响,收益率相对较高的信用卡贷款和个人住房贷款增长放缓,也拖累了公司的净利息收益率。负债端细分来看,由于企业资金活化不足,企业结算资金等低成本的对公活期存款增长受限,叠加资本市场扰动下居民投资向定期储蓄转化等问题,活期占比有所下降。

2.非利息净收入略有下浮

2022年,招商银行实现非利息净收入1,265.48亿元,同比下降0.62%,在营业收入中占比36.70%,同比下降1.74%。非利息净收入中,净手续费及佣金收入942.75亿元,同比下降0.18%,在非利息净收入中占比74.50%;其他净收入322.73亿元,同比下降1.87%。同时,2022年,招商银行大财富管理收入491.51亿元,同口径较上年同比下降6.10%。

对此,招商银行表示,净手续费及佣金收入下降主要受其中重点项目表现影响,包括期缴保险销量及费率均同比提升、理财产品日均余额增幅放缓、理财销售费率下降、公司压降融资类信托产品等因素。

3.房地产领域风险管控

招行在房地产领域坚持“明确定位、稳定规模、完善准入、聚焦区域、调整结构、严格管理”的总体策略。按照市场化和商业化原则,结合客户和项目实际情况叙做业务和管理风险。严格审查现金流,重点选择具备自偿能力和商业可持续性的住宅项目,支持刚性和改善性住房需求及加大住房租赁金融支持力度,并进一步强化投贷后管理。此外,截至2022年年末,该公司房地产相关的实有及或有信贷、自营债券投资、自营非标投资等承担信用风险的业务余额合计4,633.34亿元,较上年末同比下降9.41%;该公司理财资金出资、委托贷款、合作机构主动管理的代销信托、主承销债务融资工具等不承担信用风险的业务余额合计3,003.55亿元,较上年末同比下降27.11%。

在招商银行2022年度业绩说明会上,招商银行副行长兼首席风险官朱江涛表示,整体来看,2022年招商银行的房地产风险得到充分释放,预计房地产行业风险大概率会在2023年基本出清。

4.理财产品净值波动

全面净值化以来,理财产品净值表现逐渐与市场趋同。2022年前10个月,招银理财产品总体规模保持平稳,进入2022年11月,债市出现近两年来最大急跌,引发债券型基金、银行理财产品净值波动,对银行理财业务整体形成冲击,部分产品净值在短期内大幅回撤,行业理财规模均有不同程度下降。招银理财管理的理财产品余额2022年11月末和12月末分别环比下降4.88%和5.60%。对此,招银理财通过提升产品备付水平、丰富理财产品系列与策略、加强产品信息披露与投资者适当性销售管理等措施,平稳渡过了债市巨幅波动期。但是,在2022年内,招银理财全额满足客户对于各类产品的赎回需求,未发生任何兑付风险。

财报公布后, 各大行对招行后市意见不一。

里昂发表研究报告称,银行业务的发展完全取决于客户的信任度,而最近的全球银行业动荡表明这种信任存在迅速消失的可能性。然而,招商银行的2022年业绩证明了该银行深受客户信任,表现在其存款和零售AUM均录得强劲增长。同时,在招行资本状况改善、房地产敞口减少和准备金覆盖率提高的共同作用下,该行的资产负债表表现相对稳健。

此外,美银证券和汇丰研究也给予招商银行“买入”评级。其中,美银上调招行目标价至46.85港元,汇丰则下调其目标价至58港元。

但是,麦格理却发表研究报告称,招行的除税后净利润胜于预期,但贷款损失覆盖率低于普遍预期。由于大量赎回,该公司的财富管理产品的季度AUM同比下跌10%,预计该业务的手续费收入将进一步下降。该行表示,如果招行将广泛不良贷款的覆盖率保持在2021年的水平,估计其调整后的股本回报率将为13.1%,而2022年该数据则为17%。该行预计,招行调整后的股本回报率将在今明两年期间降至11至12%,然后在2025年将恢复到13至14%。由此,麦格理仍然维持招商银行“跑输大市” 评级。

截至发稿,招商银行于港交所日内微跌1.5%,报39.4港元。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。