小米Q1全球及国内手机出货量双双下滑,高端机型“叫好不叫座”?

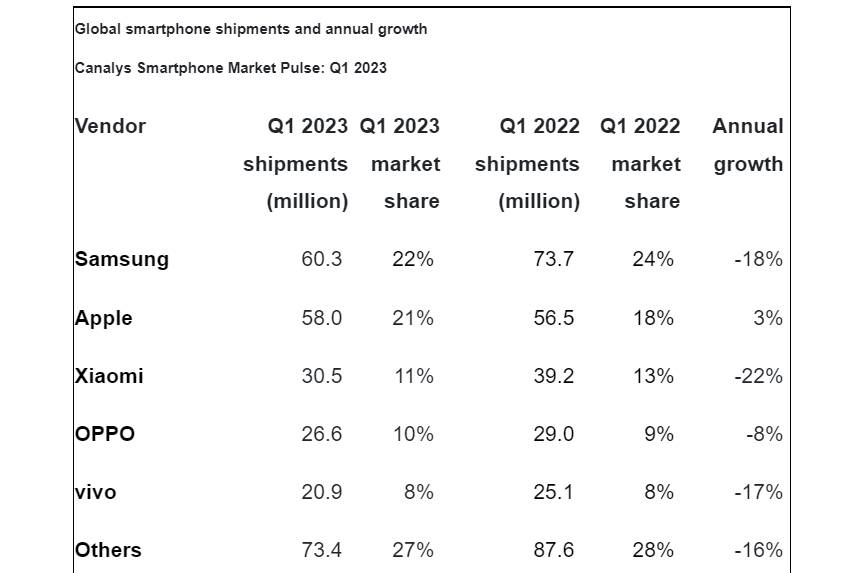

据Canalys数据,2023年一季度全球智能手机出货量同比下降13%至2.698亿台。小米以3050万部的出货量排名第三,同比下滑22%。在国内市场,小米以850万台的出货量位居第五,同比下滑20%。

近日,据分析机构Canalys发布的最新数据显示,2023年一季度全球智能手机出货量同比下降13%至2.698亿台。小米以3050万部的出货量在全球智能手机出货量中排名第三,占据11%的市场份额。小米的下滑幅度为前五大供应商中最大,达到了22%。

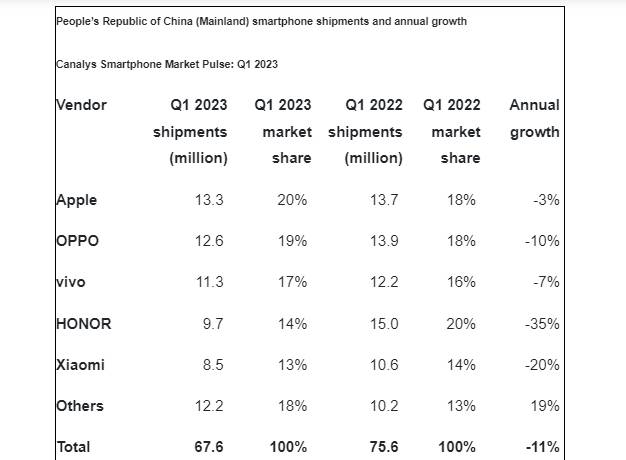

同时,中国大陆智能手机市场今年Q1的出货量亦出现下滑,同比下滑11%至6760万台,为2013年以来最低Q1。其中,小米的智能手机出货量同比下滑20%,以850万台的出货量位居第五。

小米手机Q1出货量同比下滑约两成,高端机型“叫好不叫座”

小米手机出货量的下滑,早在去年就开始了。相应地,2022年,小米手机业务的营收连续4个季度发生了同比下降,降幅整体在11-28%之间。手机业务营收下滑,一方面是小米通过降价进行去库存计划,降价使得其手机业务的毛利率从2021年的11.9%下滑至9%。对于公司的库存问题,小米集团总裁卢伟冰在2022年财报电话会中表示,公司整体库存当前处于一个非常可控的状态,问题库存并不多,大部分都是可以解决的一些库存,2023一季度去库存趋近尾声,业绩有望逐季改善。

除了降价去库存,小米近几年推进的智能手机高端化战略也并未给其出货量带来大幅增长。小米手机最开始是以高性价比闻名,但是近三年来,随着市场存量增长疲乏,许多手机厂商开始高端化探索,小米也不例外。仅2022年,小米分别在7月和8月连续推出高端机型Xiaomi 12S Ultra和Xiaomi MIX Fold 2,在12月又发布了Xiaomi 13系列2 。

虽然小米的高端机型获得较高的用户口碑,但市场份额仍较低。2022年第四季度,小米在中国内地的高端智能手机的出货量占比仅有6.8%。高端机型尚未给小米手机带来新的增长点。但正如雷军所说: “质量是小米的生命线”,或许等用户在使用上和心态上适应了小米手机的高端化,其智能手机业务的增长或能迎来“第二春”。

不仅要造车!小米持续布局新兴产业

智能电动汽车方面,2022年,小米在智能电动汽车等创新业务费用投入为31亿元人民币。截至2023年3月底,其汽车业务研发团队规模约为2,300人。小米仍维持2024年上半年正式量产的目标不变。

除了造车,小米在国内机器人领域的布局也在不断扩大。据企查查,4月21日,小米在北京投资设立了北京小米机器人技术有限公司,注册资本5000万元。经营范围包含:智能机器人的研发;人工智能行业应用系统集成服务;人工智能基础资源与技术平台;微特电机及组件制造等。从CyberDog (仿生机器狗) ,到Cyberone (仿生机器人),小米持续加大在机器人领域的研发和创新。

中信证券研报认为,基于深厚技术积累与过往成功商业化经验,科技企业进军机器人产业为大势所趋。小米在机器人领域的加注将为整个行业带来诸多机遇,推动机器人技术发展、产品推广与市场开发,丰富市场格局,以及进一步扩大市场规模。

而在ChatGPT议题上,卢伟冰早前曾回应称,小米采用多技术路线并行探索AI大模型的落地,ChatGPT的成功给了小米很大信心验证了这个方向的正确性。目前小米的小爱同学即是典型的大模型落地场景。未来小米将继续大模型研究,引入更先进的大模型能力,包括探索多模态能力、智能座舱交互体验提升等。目前小米AI团队超过1200人。

Q1季报即将出炉,多家大行表示看好小米盈利

中金发布研究报告称,预计小米一季度经调整净利润同比增6.8%至30.52亿元人民币。预计一季度智能手机收入同比下跌25%至343.34亿元人民币。毛利率方面,考虑上游储存等元器件降价,预计一季度手机毛利率同比升1.1个百分点至11%。中金预计,小米一季度综合毛利率同比将上涨2.4个百分点至19.7%,主要是各项业务毛利率均有提升,同时高毛利的互联网业务占比提升,中金认为这体现了公司提升盈利能力的策略初显成效。中金在报告中维持公司今年及明年经调整净利润预测不变,并维持其H股目标价为14.5港元,评级“跑赢行业”。

大和发布研报认为,小米一季度在智能手机出货量低于预期,然而,盈利能力或会意外带来惊喜。该行下调集团2023至2025年的收入预测在5%至10%之间,又下调期内盈利预测在1%至11%之间,重申其“跑赢大市”评级,H股目标价由14港元下调至12港元。该行预计,由于智能手机和互联网销售弱于预期,集团一季度收入将同比收缩19%至597亿元人民币,但预计一季度净利润将同比增长13%至32亿元人民币,高于市场预期的21亿元人民币,并将扭转去年第一季度至第四季度的纯利同比收缩趋势。

瑞银发布研究报告表示,预计小米一季度非通用会计准则净利润29亿人民币,同比持平。收入预计为569亿人民币,同比下跌22%,该行认为不应对收入急剧下降感到惊讶,因为公司早前的全球智能手机去库存计划已发出明确信息。如果不考虑新业务投资,该行估计核心净利润可能接近38至40亿人民币。瑞银预计,小米二季度全球智能手机渠道库存将恢复正常,预计销售量环比增长8%至3,250万部。全年销售量预测维持1.5亿部。予H股目标价16港元,评级“买入”。

高盛表示,预计小米将在5月下旬公布一季度业绩。该行认为,观察到在产品组合改善和持续控制营运费用下,今年毛利率和营业溢利率可能会改善,但智能手机出货量和硬件销售增长较慢。该行上调小米H股目标价由13.5港元升至14.2港元,维持“中性”评级。该行预测,小米一季度收入为590亿人民币,同比下降20%,经调整净利润为31.6亿人民币,同比增长13%。高盛将小米今年的智能手机和互联网收入预测分别降低10%和6%至1,600亿和790亿人民币,即同比下跌4%和1%,但预计智能手机和互联网毛利率将同比分别上升2.6个百分点和1个百分点,各至11.6%和15.4%。

瑞信发布研报表示,预计小米一季度纯利有望超过预期,收入或同比下跌20%至580亿元人民币,但毛利率预计同比升2个百分点至19.3%,而调整后纯利预计同比升6%至30亿元人民币,有望超市场预测。该行估算集团智能手机平均售价同比下跌,主要是海外库存仍在消化中。该行表示,将公司2023-2025年智能手机交付量预测分别下调至1.45亿部、1.53亿部及1.55亿部,以反映需求持续疲软。该行将公司2023-2025年经调整后每股盈测上调4%、2%及2%,以反映毛利率扩张及开支减少的预测;同时将其H股目标价由17港元上调至17.2港元,维持其评级为“跑赢大市”。

鹰瞻声明:本文内容仅供参考,不构成个人投资及操作建议。特别提醒,文章均为原创内容,未经允许不得转载。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。