敏实集团全年营业额同比大涨24.3% 各大行纷纷维持“买入”评级

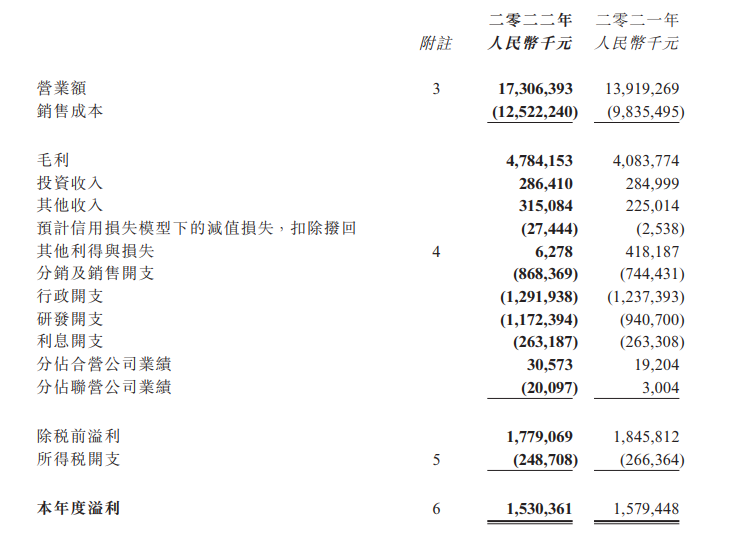

3月22日,敏实集团发布了其2022年年度业绩报告。财报显示,该公司期间内营业额同比增长约24.3%,达到约173.06亿元。

3月22日,敏实集团发布了其2022年年度业绩报告。财报显示,该公司期内营业额同比增长24%,达173.06亿元(人民币,下同);毛利同比增长17%,达47.84亿元;每股基本盈利1.304元,去年同期则为1.299元;拟派发末期股息每股0.578港元。

对此,敏实集团表示,营业额的大幅增长主要得益于其电池盒产品在多个客户中全面量产以及自主品牌业务的提升。其中,该集团2022年海外营业额同比大增36%,海外营业额的亮眼表现主要受宝马、梅赛德斯奔驰、大众、通用等客户的业务带动以及该公司海外新工厂量产支持。该公司于2022年在新业务承接方面实现里程碑式跨越,尤其在电池盒业务方面取得重大突破,连续与重要客户取得合作。除了与原有重要客户稳固合作关系之外,该公司还积极捕捉Lucid、小鹏汽车以及理想汽车等新能源汽车新贵。此外,在电池盒复合材料、车身底盘零部件等方面,该公司也有不同程度的拓展。该公司表示,希望用多元发展的产品组合和不断拓宽的客户覆盖率支撑公司可持续增长。

在企业生产布局方面,敏实集团针对其主要工厂的生产布局持续进行前瞻性规划,在全球主要工厂因地制宜进行产能扩充及优化,从而更好地应对全球客户对于产品开发以及量产方面的需求,同时帮助公司进一步提升整体运营效能。截至去年年底,该公司于全球多地新落成的生产线已经实现了全面量产,同时会对既有产品进行持续改善以及产能扩充。

值得注意的是,尽管敏实集团全年业绩略胜预期,但其下半年毛利率恶化至26.6%,同比下降0.4%,环比下降2.6%。

对此,敏实集团表示,公司整体毛利率下降主要受产品结构变化,爬坡期海外公司营业额占比上升等因素拖累,公司已积极推进供应链整合、精益生产、技术提升等措施,力求用提高生产效率和产品合格率的的方式,部分抵消毛利率的下降。其中,电池盒产品的毛利率已经得到显著改善。

财报公布之后,大和发布研究报告称,敏实集团去年营收超预期,同时在客户获得方面取得突破进展,但可能受到电池盒规模化影响,下半年毛利率跌至26.6%。此外,该行认为新的底盘零部件增产亦拖累了毛利率。对此,大和维持敏实集团“买入”评级,将其目标价由35港元下调至30港元,又将其2023至2024财年的每股盈利预测下调至11%至16%,以反映其毛利率下降。

瑞银称,敏实集团毛利率下降主要归因于短期大宗商品维持高位、成本上升以及新投产海外工厂尚处磨合阶段。该机构称,去年敏实得到奔驰、宝马、小鹏、理想汽车等车厂的电池盒订单,料将推动今年电池盒业务收入增长至30亿元。虽然量产及新项目加快推动规模效应,可以为利润率回升带来支持,但短期来自材料、能源、劳动力成本上升带来的压力不会出现大幅度缓解,预测今明两年整体毛利率仅能回升至28.6%以及29.2%。基于去年表现,该行将2023年至2024年盈利预测下调8%至11%,将其目标价由31港元下调至29港元,评级为“买入”。

此外,花旗银行也发布研究报告。该行下调了敏实集团2023年至2025年的毛利率预测,以对应其毛利率下降表现。由于敏实集团有效的成本控制,花旗将该公司今年至后年的营业费用和研发费用之和占收入的比例降至18%,并将2023年至2025年的净利润预测分别调整为18.7亿、23.9亿以及28.5亿元。该行预测2023年敏实市盈率维持为15倍,对应将目标价由30港元降至26港元,并维持“买入”评级。

截至上午收盘,敏实集团日内涨6.69%,现报20.25港元。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。