瑞声科技2022“答卷”喜忧参半 净利润同比大跌37.6%

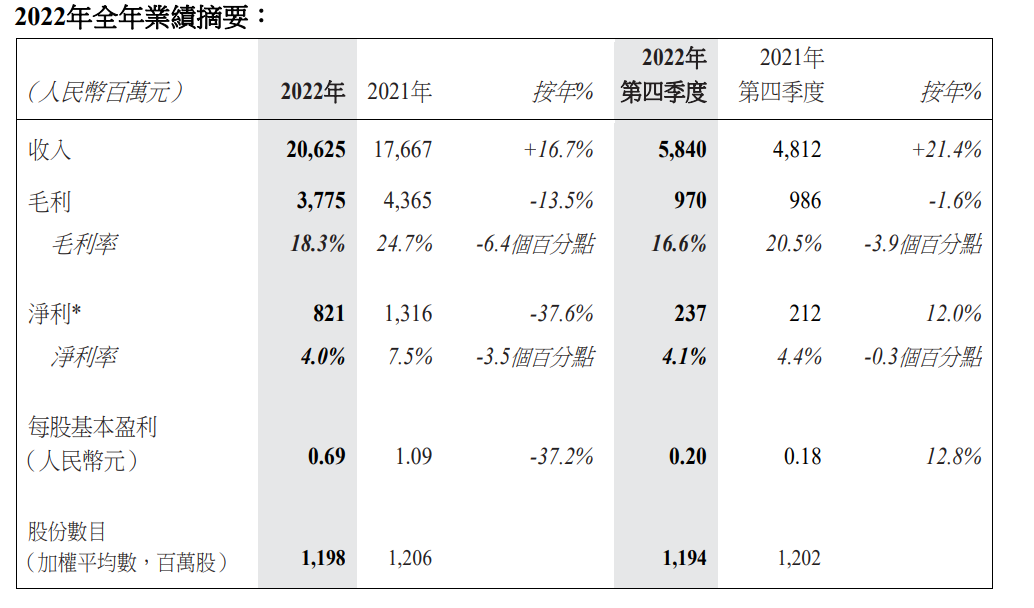

3月23日,瑞声科技发布2022年度业绩公告。财报数据显示,公司2022年收入达206.3亿元,同比增长16.7%。

3月23日(周四),瑞声科技发布2022年度业绩公告。财报数据显示,公司2022年收入达206.3亿元(人民币,下同),同比增长16.7% ; 净利润达8.21亿元,同比下降37.6%;每股基本盈利0.69元,年度末期股息每股 0.12港元。

喜忧参半 收入及现金流情况改善 但盈利数据不尽人意

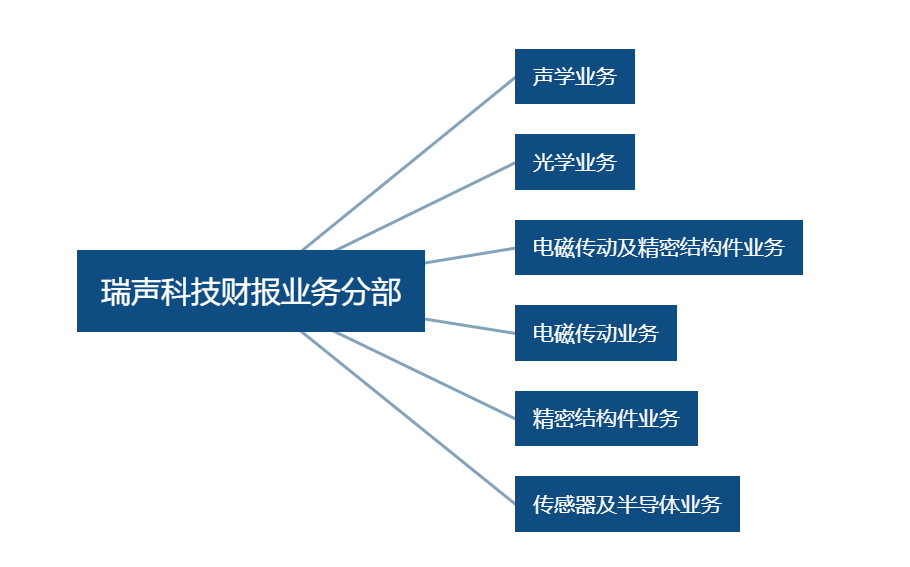

瑞声科技表示,2022年是极具挑战的一年,也是公司蓄力奋楫的一年。尽管疫情跌宕、通胀高企、市场需求相对疲弱,该公司还是凭借其领先的技术研发能力及稳健的运营管理,巩固了在智能手机市场的地位,实现在声学、电磁传动及精密结构件、光学、传感器及半导体等业务市场份额的逆势提升。

该公司还表示,集团在财务管理方面保持审慎,并严格管理资本开支和研发费用,2022年全年资本开支为人民币18.5亿元,并在报告期内进行了主动的债务管理,成功优化债务结构,维持稳健的现金状况。

瑞声科技对于2022公司营收达两位数增长表示,这主要是由于其海外客户需求强劲、电磁传动及精密结构件业务合并收入以及光学业务贡献增加。其中,电磁传动及精密结构件以及光学产品收入分別增加16.37亿元及8.28亿元,而声学业务较去年同期相对稳定。

对于净利润的大幅下跌,瑞声科技表示,2022年该公司的毛利润为37.8亿元,同比下降13.5%。公司指出,去年毛利润的下降主要由于光学业务的市场竞争所致,但其中部分已被电磁传动及精密结构件的销量增加而产生的毛利改善所抵销。除此之外,该公司去年的毛利率也由上年的24.7%下降至18.3%。对此,该公司将其归咎于精密结构件的较低毛利率及光学业务的增加销售额。

此外,瑞声科技还表示,2022年该公司净利润下降主要是由于期内毛利下降及经营成本增加所致,但其中部分已经被其他收入增加及非控股股东权益减少所抵销。

声学业务受安卓市场拖累 光学业务全年出货量同比翻倍

瑞声科技表示,2022年间,公司积极打造第二增长曲线,在保持智能手机市场地位的同时,积极把握新的市场机遇,开拓战略新兴市场,通过车载声学、车载光学、AR/VR等新业务,激活了新的增长动能。

分业务来看,声学业务,2022年第四季度,瑞声科技声学业务实现收入23.8亿元,同比增长6.3%,毛利率为31.2%,同比增长4.4个百分点,得益于海外客户收入贡献的提升。2022全年,该公司声学业务实现收入人民币88.5亿元,同比增长3.1%;毛利率28.1%,同比下降1.5个百分点,主要是受安卓市场需求疲软及安卓声学产品出货量较低拖累。

该公司指出,针对不同客户的需求,公司已推出独创的Combo及同轴Opera产品,该产品在成本节降的同时能有效提升消费者在影音、游戏、竖屏等特殊场景的听觉及触觉双重体验。此外,在2022年第四季度,公司持续量产交付车载声学解决方案,并开拓数个具有里程碑意义的新定点项目。

光学业务方面,2022年第四季度,受益于塑料镜头及光学模块业务持续的出货量及市场份额提升,光学业务实现收入人民币7.98亿元,同比增长55.6%,环比增长40.8%。2022年全年,光学业务实现收入人民币32.2亿元,同比增长34.7%,主要得益于光学模块业务进展顺利以及市场份额提升。该公司表示,2022年,其塑料镜头业务在激烈的市场竞争格局中不断巩固市场份额,提升市场地位。 此外,该模块业务持续稳健增长,全年出货量同比增长121.5%。

电磁传动及精密结构件业务方面,2022年第四季度,得益于马达及金属中框结构件产品出货量的上升,以及其收购企业东阳精密的贡献。瑞声表示,该合并分部2022年收入为22.9亿元,同比上升27.5%,环比上升11.5%;毛利率为22.2%,同比增加2.5个百分点,环比提升0.7个百分点。2022年全年,该合并分部实现收入72.8亿元,同比上升29.0%;毛利率为21.3%,保持相对稳定,同比微降0.4个百分点,主要是由于产品结构的变化。

电磁传动业务方面,2022年安卓客户端横向线性马达产品出货量同比增长41.9%,市场份额进一步提升。除了在智能手机端渗透率的提高,集团推出的超宽带X轴线性马达也可以用于智能手表、平板电脑、智能汽车、游戏机和VR/AR中,为消费者提供一站式、多维度以及全场景的高品质触觉回馈体验。

精密结构件业务方面,该公司表示,凭借多年的先进精密制造能力,公司的金属中框业务已在主要客户的旗舰机及高端机中取得领先的市场份额。2022年第四季度,受客户高端机型出货量增加影响,金属中框产品的产能利用率提升,毛利率同比改善。此外,该公司与东阳精密的业务融合进展顺利,也为该业务分部带来新的增长动力。

传感器及半导体业务方面,2022年第四季度,该公司传感器及半导体业务收入为3.56亿元,同比增长49.5%,主要是由于海外客户需求旺盛及安卓MEMS产品渗透率提升;毛利率为13.9%,同比和环比分别上升1.4个百分点和6.6个百分点。此外,2022年全年该业务实现收入为12.6亿元,同比增长24.0%,主要受惠于市场份额提升;毛利率为11.6%,同比下降3.5个百分点,主要受原材料成本上升的影响。

业绩发布会上 瑞声高管回应各方关切 并对未来保持乐观

3月23日,瑞声科技发布公告称,将停止自愿公布及刊发首季及首三季期间季度业绩,更改为每年刊发两次财务报告,引起市场关注。对此,在之后的业绩发布会上,瑞声执行董事莫祖权表示,该调整不妨碍投资者了解公司,反而较为挂钩公司业务。他指原本每季公布业绩一次的安排,导致公司静默期较多,成为与投资者沟通的障碍。

该公司还表示,减少财报刊发频率可使管理层专注于营运及发展主营业务,减轻公司就刊发季度财务业绩所需的时间、精力、成本及行政负担,有助投资者在更合适的时间考虑集团业绩、战略部署和发展趋势。

对于外界关心的公司的经营问题,莫祖权表示,今年首两个月,公司业务表现仍未正常化,预期下半年业务机会较多。派息方面,他认为,去年15%派息比率属中规中矩,有信心今年可保持在该水平,会适时增加或减少派息比率,亦会结合多种工具回馈股东。

此外,瑞声首席财务官郭丹补充表示,安卓手机今年下半年将有较多型号推出,预计瑞声今年能提升进一步市占率,且收入及毛利率均会稳中有升。

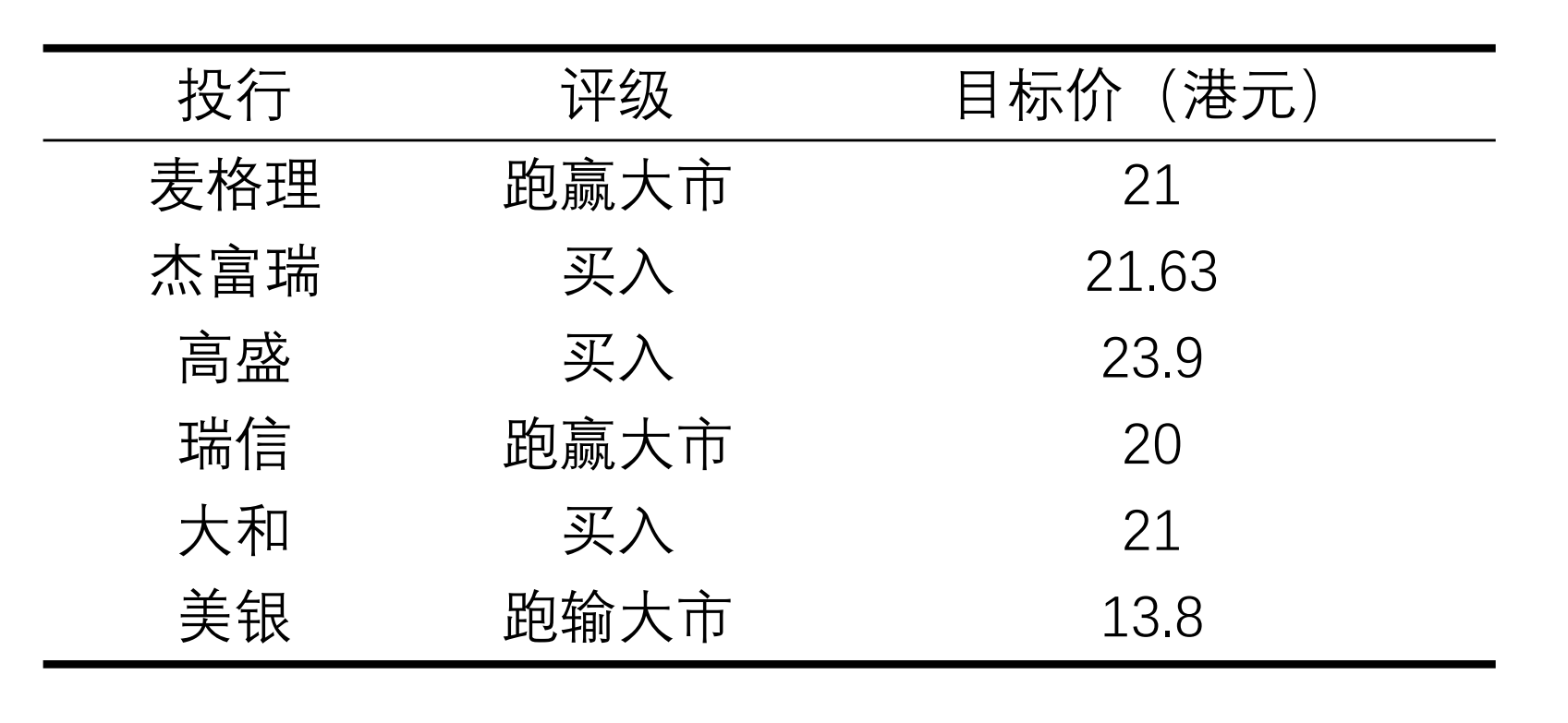

意见不一 绩后麦格理大幅上调瑞声目标价 美银仍维持 “跑输大市”评级

财报发布后,多家大行针对瑞声科技业绩状况发布了研究报告。其中麦格理发表研究报告称,该行预计瑞声科技在去年第四季业绩低于预期后,今年下半年的盈利将因为iPhone全品类设备触感(Haptics)和Android声学升级而增加。麦格理认为,该公司多元化进程虽然缓慢,但正在进行当中,由于公司在汽车声学领域找到定位,预计今年指定项目价值将增长3倍。

麦格理还表示,基于预期ED(电磁传动)及PM(精密结构件)与相机镜头模组收入改善,及声学毛利润上升,该行将该公司2024年的盈利预测上调4%,同时将其评级一举从“跑输大市”上调至“跑赢大市”,目标价由10.56港元大幅上调至21港元。

此外,高盛也发布研究报告称,瑞声手机镜头出货量在去年第四季持续增长,导致全年出货量在智能手机市场下滑的情况下可上升单位数。鉴于激烈的竞争和对高端相机的低需求,该公司的产品均价及毛利率均处于下行趋势。尽管如此,在品牌制造商争夺回购买家的支持下,该行预计,瑞声次季将会推出更好相机规格并带动智能手机市场。故该行将瑞声科技2023-25年的净收入预测分别下调45%、30%及17%,目标价由28港元下调至23.9港元,维持“买入”评级。

瑞信也于研究报告中表示,瑞声科技去年第四季度业绩情况均超出该行预期,但该公司光学业务毛利受压,且预期今年上半年为iPhone淡季且Android需求疲弱,将带来短期压力。由此,该行将瑞声今明两年每股盈测各下调9%及8%,同时对公司目标价由21.9港元微降至20港元,维持“跑赢大市”评级。

美银证券则在报告中称,瑞声科技四季度表现并不如意。美银表示,该公司管理层对未来增长持乐观看法,并表示将透过高端产品扩张,目标今年光学产品的平均售价呈双位数增长,此举并不代表缓和了价格竞争,相反这或意味该公司在高端领域的竞争加剧。对于公司库存水平降至4至5个月。美银认为,这仍为相对较高水平,并可能令其操作出现不确定性。故该行将维持瑞声科技“跑输大市”评级,并将其2023- 24年的盈利预测下调3%至6%,但目标价由12.3港元上调至13.8港元。

另外,杰富瑞及大和也针对瑞声科技财报给予了最新的评级和目标价。其中,将瑞声科技目标价由19.6港元上调7%至21港元,杰富瑞也上调其目标价至21.63港元,两家大行均维持“买入”评级。

截至3月28日港股收盘,瑞声科技微涨0.21%, 报18.84港元。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。