美国10月通胀全面降温 加息的“最后一公里”或许已经走完

通胀数据的走低,叠加就业市场的降温,表明美国经济的两大关键数据都在朝美联储所期望的方向行进。

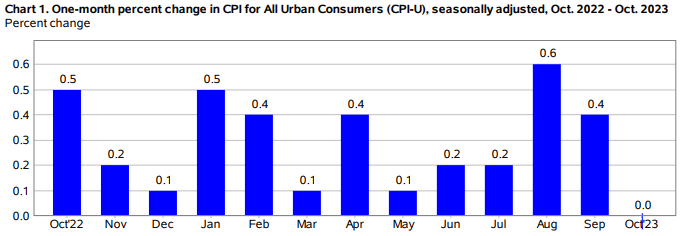

美东时间11月14日,美国10月消费者价格指数(CPI)如期公布。根据美国劳工统计局数据,10月美国CPI指数环比维持不变,经季节性调整前同比增长3.2%;剔除受季节影响波动较大的食品和能源价格后,美国10月核心CPI环比增长0.2%,经季节性调整前同比增长4.0%。

相当出色的通胀报告

整体来看,这份通胀报告的表现相当出色:除了10月名义通胀数据低于前值以外,10月的名义通胀数据和核心通胀数据均低于预测值,代表美国的通胀水平已经实质性降温,就连美国总统拜登也在声明中表示,美国在降低通胀方面取得了更多进展。

出色的通胀数据大大降低了美联储加息的困扰,也点燃了昨日的市场情绪。昨日美股一度跳空高开,随后一路上扬。截至收盘,标普500指数收涨84.15点,涨幅1.91%,报4495.70点。道指收涨489.83点,涨幅1.43%,报34827.70点。纳指收涨326.64点,涨幅2.37%,报14094.38点。

具体而言,非核心通胀方面,美国10月汽油价格快速回落连累该分项下行。数据显示,美国10月汽油价格环比降5%,前值为升2.1%,主要是由于美国放松对委内瑞拉的制裁后拉美国家石油产量有望增加,以及中东供应中断地担忧逐渐缓解。食品方面,美国10月食品价格环比增速由0.1%小幅上升至0.3%,非家用食品环比增速维持0.4%不变。分析称,近期美国西部干旱和野火多农作物产量产生了一定的影响,但预计食品项通胀较难大幅环比反弹。

核心通胀方面,核心商品项已经连续五月录得环比负增长,10月增速为-0.1%,前值为-0.4%,主要受到二手汽车价格拖累。数据显示,随着美国汽车库存常态化趋势进一步明显,美国Manheim二手车批发价格持续回落,预计未来二手车价格还将进一步下行,在未来继续打击核心商品价格。

核心服务方面,本次核心通胀的主要贡献项为核心住房通胀。数据显示,美国10月核心住房通胀环比增速由0.6%回落至0.3%,其分项主要居所租金项以及业主等价租金项环比增速分别为0.5%、0.4%。分析称,由于预期美联储将在较长时间内维持利率高位,预计未来住房项通胀同比增速将继续下行。

另外,美联储高度关注的指标——超级核心通胀方面,同比增速也录得回落,由9月的3.91%回落至10月的3.75%,连续第三个月回落;环比增速则为增0.22%,较前值0.61%也有明显下行。

数据公布后,美联储12月及后续不加息的概率进一步上行。截至11月14收盘,CME美联储观察工具显示,12月美联储不加息以及降息25bp的概率分别为97.6%和2.4%,前值分别为90.9%和9.1%;2024年1月不加息和降息25bp的概率分别为95.6%和65.9%,期货隐含联邦基金利率终值从5.39%回落至5.32%。

市场押注加息周期已经结束

通胀数据的走低,叠加就业市场的降温,表明美国经济的两大关键数据都在朝美联储所期望的方向行进。截至目前,已经有多名分析师加大了加息周期已经结束的预测。

道明证券首席美国宏观策略师Oscar Munoz表示,核心商品仍处于通胀放缓之中,这让我们感到意外,我们原本期待该领域会走强。新车价格和服装价格的下行出乎我们的意料。尽管房租继续横向波动,有些令人担忧,但业主等价租金下降在意料之中。外出住宿是9月通胀的一个驱动因素,但今天出现了回归了正常水平。总而言之,这份报告对美联储来说是一份良好的报告,他们将继续维持再次加息的可能性,美联储官员将努力传达的信息是“更高利率、更长时间”。

对冲基金Great Hill Capital董事长Thomas Hayes也认为,我们很高兴看到整体和核心CPI都低于预期。它告诉我们,美联储完成任务了,它没有什么可做的了。虽然必须密切关注通货紧缩的可能性,但现在是金发姑娘时期,即美联储一直在寻找的——通胀放缓,劳动力市场放缓,经济同时保持稳定。

富国银行首席经济学家Jay Bryson则称,美联储进一步加息的门槛越来越高。Bankrate首席金融分析师Greg McBride表示,对于仍在应对物价上涨累积效应的家庭来说,通胀放缓并没有带来多少安慰。家庭预算的压力是真实的,CPI在过去三年中上涨了18%以上。

Sit Investment Associates高级投资组合经理Bryce Doty强调,随着通胀持续放缓,美联储有效地结束了紧缩周期,这看起来很明智。美债收益率大幅下降,因为最后一批不相信美联储已经结束加息的投资者可能在认输。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。