伯克希尔Q1净利同比大增逾5倍!巴菲特:未来不排除继续增持苹果、西方石油

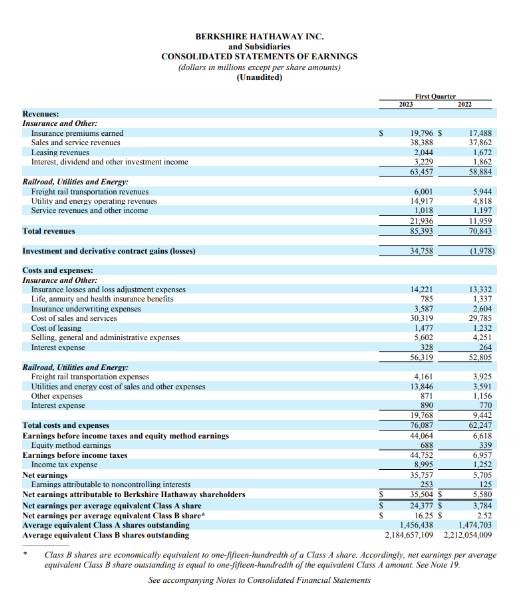

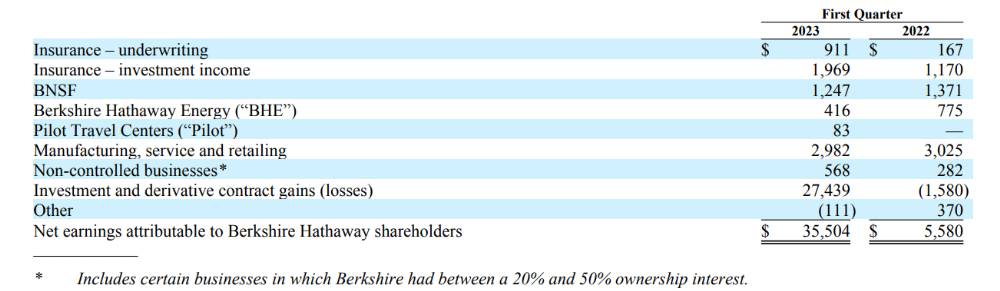

5月6日,伯克希尔·哈撒韦公司公布了其2023年第一季度业绩报告。数据显示,该公司第一季度总营收达853.93亿美元,上年同期为708.43亿美元;净利润达355.04亿美元,上年同期为55.80亿美元;投资和衍生品合约收益为347.58亿美元,上年同期亏损19.78亿美元。

5月6日,在股神巴菲特旗下投资公司伯克希尔·哈撒韦(Berkshire Hathaway

伯克希尔一季度净利润大增逾5倍 投资大赚347.58亿美元

据财报,报告期内该公司净利润迎来大幅度增长,同比大增逾5倍,成为最大亮点。其中,投资和衍生品业务贡献贡献巨大,不仅实现由亏转盈,变动幅度也居于各项业务之首。数据显示,公司一季度共实现347.58亿美元的投资和衍生品收益,去年同期则亏损19.78亿美元。

此外,一季度中,包括伯克希尔全资子公司在内的经营利润也达80.65亿美元,较去年同期的71.6 亿美元增长了12.6%,主要得益于保险业务大幅反弹。其中,保险承保利润同比跃升445%至9.11 亿美元,而保险投资收入跃升68%至19.69亿美元,旗下保险公司Geico也结束连续六季亏损,税前承保利润录得7.03亿美元。

值得注意的是,报告期内伯克希尔抛售了价值132亿美元的股票,仅买入了28亿美元股票,一季度净卖出达104亿美元。非但如此,伯克希尔还加快了股票回购的步伐 ,数据显示,期间内该公司斥资了44亿美元回购自身股票,以及 29亿美元回购旗下公司股票,两者相加已接近去年全年股票回购量。

与此同时,自今年年初以来,该公司的现金储备增加了20亿美元,达到1306亿美元,为2021年底以来的最高水平。

有消息称,伯克希尔公司董事长兼CEO沃伦·巴菲特(Warren Buffett)以及首席副董事查尔斯·芒格(Charles Munger)共同认为,目前市场估值吸引力不高,介入成本较大,导致公司现金储备高于预期,投入使用遇到困难,所以并行高卖出和高回购策略。

对此,巴菲特表示,目前的市场节奏和六个月前不尽相同,大家都在准备,应对今年即将出现的经济放缓。此前,芒格也在接受专访时也曾悲观地表示,投资的黄金时代已经结束,投资者将需要应对资产低回报的挑战。他表示,目前越来越多的投资者正在市场内试图追逐和寻找有缺陷的公司,叠加高利率给市场带来的挑战,市场很难再获得像过去那样的回报。

芒格称:“就在游戏变得越来越困难的时候,我们有越来越多的人想要玩这个游戏。”

就目前来看,伯克希尔的股权投资也的确相对集中。数据显示,截至3月31日,该公司约77%以公允价值核算的股权投资集中在五家公司,分别为美国运通(250亿美元)、苹果(1510亿美元)、美国银行(295亿美元)、可口可乐(248亿美元)、雪佛龙(216亿美元),或许伯克希尔的“股神”和“股神”们还没有发现可以在短期内与之匹敌的投资标的。

万众瞩目! 股东大会召开 巴菲特回应投资者各项关切 芒格称“老式智能”胜过“人工智能”

一年一度的伯克希尔·哈撒韦股东大会历年来都是投资者们关注的焦点,有投资界“春晚”之称,一般于每年的5月初在美国奥马哈小城召开。人们笑称,每年仅有两次机会够看到或听到“股神”巴菲特对下一波投资机会和股市行情的看法:一次是他为伯克希尔·哈撒韦股东所撰写的致股东信中,还有一次就是在伯克希尔·哈撒韦股东大会上。

虽然今年的股东大会“不幸”和英国查尔斯国王加冕撞期,但是这并不能阻挡不远万里来奥马哈朝圣的人群。另外,今年或许是99岁的芒格最后一次参加股东大会,人们也想再听一听这位奥马哈先知的金玉良言。

据悉,今年股东大会总人数或达3万人,已经达到疫情前水平,不少投资者从凌晨就开始排队。

终于,在伯克希尔一季度财报的预热后,人们期待的股东问答环节终于开始。显然也是意识到了当日的特殊性,提前想好了段子的老顽童巴菲特在开场后急忙打趣,称伯克希尔也有自己的“查尔斯国王”,就是查尔斯·芒格,引得阵阵掌声。

进入正题,巴菲特先是对伯克希尔的一季度财报做出了解释。他重点提到了伯克希尔的保险业务,表示报告期内公司保险业务的承保利润和投资收益均同比显著提升,但BNSF铁路业务和能源业务的税后经营利润却同比有所下滑。

巴菲特指出,伯克希尔的保险承保的业务和市场活动无关,和地震等自然灾害的关系更大,并不受到商业周期的影响,今年承保可能比去年做得好。他还表示,公司目前投资收益不错,但是经济“令人难以置信增长的时期”正在结束,预计旗下“大部分”企业可能会报告较低的收益,前景不确定性增加。

对于近期轰轰烈烈的银行业危机,巴菲特表示,该危机事实上有迹可循。以第一共和银行为例,该银行的10-K表格显示,银行早以固定利率提供巨额非政府支持的抵押贷款,并且内部人士持续出售公司股票,这些都是危机即将发生的迹象。此外,他盛赞了联邦存款保险公司(FDIC)的设立,认为存款的安全是经济运行的必要条件。但他也指出,尽管FDIC为所有存款支付100%的保险,由于政治家、机构和媒体在传递信息方面的糟糕表现,人们仍以各种疯狂的方式感到忧虑。

巴菲特对于银行业的惩罚机制也表达了自己的看法,他认为,现在管理储户资产的银行数量已经过剩,呼吁银行业坚持传统价值操守,切实保障储户存款安全。巴菲特强调,需要建立合适的惩罚机制,来约束银行家的不端行为。

巴菲特还表示,美国银行是他目前仅持有的一支银行股,但不知道接下来会发生什么。据悉,自2020年以来,巴菲特就在积极出售手中的银行股票,但唯独对美国银行情有独钟。对此,巴菲特曾回答称:“我非常喜欢美银的执行长莫伊尼汉(Brian Moynihan),我只是不想卖掉它。”

对于大热的人工智能问题,巴菲特指出,虽然人工智能技术可能重新塑造一切,但是预计其将无法超过人类智能。同时,由于该技术的全面性,巴菲特担忧,未来人类可能无法完全掌控,也无法撤销对该技术的发明。事实上,巴菲特对人工智能技术的态度一向较为保守,他此前也曾表示,从展示人类能力的角度来看,这是一项令人难以置信的技术进步,但不确定其是否对人类有益。

而芒格对人工智能的态度更是一针见血,他直言自己对涉及到人工智能的炒作“感到困惑”,并认为老式智能(old fashioned intelligence)比人工智能更有效。

此外,在股东问答会上,巴菲特还对西方石油公司的收购传闻进行了“辟谣”。他指出,目前来看投资西方石油是一个完全明智的决定,他十分看好西方石油在二叠纪盆地的位置和其众多的优质油井。他继续强调,虽然有很多观点认为他会把西方石油买下来,但他并不会这么做,他也非常赞赏西方石油的管理层,不排除未来会继续增持,但对现有仓位表示满意。

去年 3月以来,巴菲特旗下伯克希尔·哈撒韦一直在稳步加仓西方石油,目前已经持有了该公司23.6%的股份。去年8月,该公司获得了监管部门的批准,可以收购至多50%的西方石油公司普通股。此外,根据伯克希尔最近提交的13F文件,截至去年年底,西方石油已经迅速跻身其重仓榜单前十,所持股份达127亿美元。股东大会前,有越来越多的传言称,伯克希尔将全面收购西方石油公司。

而对于其另一支重仓股苹果公司,巴菲特先是盛赞了该公司,表示苹果跟消费者之间的关系非常密切,无与伦比。然后,巴菲特坦言,公司在两年前犯了一些错误,卖掉了一些苹果的股票,称当时的决定很“愚蠢”。

提到苹果,“股神”还不忘“凡尔赛”一把,他表示,苹果有一个很大的优势,他们会不断的回购自己的股票,价值也在上升,我们都不需要做什么,持仓的市值就上升了。

根据披露,2016年5月,伯克希尔持有10亿美元的苹果股份,到2023年3月,该股份已增至1510亿美元,占其3220亿美元股票投资组合的46%。此前,有投资者认为,苹果股票的持有量可能已经超过了伯克希尔投资组合中35%的“危险分界线”,担忧其风险分散情况。巴菲特则对此回应称,苹果是持有的最好的公司,公司对苹果的持仓绝对没有占到投资组合的35%,未来甚至可能买入更多股份。

金句频出!巴菲特称富人先翻车?芒格质疑当下分散投资理念

主要话题之后,两位投资界的传奇人物也不忘分享自己的投资经验,屡爆金句。

巴菲特表示,价值投资的机会来自于其他人在做“愚蠢的事情”,当其他人做出错误的决定时,特别关注价值的投资者将会觅得机会:“给你机会的是其他人做傻事,人们会做重大且愚蠢的事情,他们这么做的原因,在某种程度上是因为他们比我们刚开始时更容易获得资金。”

芒格则传授了在快速变化的环境中保持投资成功的秘诀:习惯收益减少。此外,他还阐述了自己对分散投资理念的看法,他表示,分散投资已经成为一种标准的投资规则,有助于降低风险,创造一个更有弹性的投资组合。但是,现在的投资教育者往往做得有些过头,因为寻找大量易于发现的好机会并不容易。

最后,他们还谈到了后起之秀,坐拥特斯拉、太空探索技术公司、太阳城公司、推特的前世界首富埃隆·马斯克(Elon Musk)。芒格认为,如果没有尝试过不合理的极端目标,马斯克就不会取得现在的成就。他说:“马斯克高估了自己,但他很有天赋。他喜欢承担不可能完成的工作并去做。相反,沃伦和我寻找我们能确定的简单工作。” 巴菲特则表示,马斯克很聪明,致力于解决不可能实现的事,对他自己来说,那是一种“折磨”。

显然,两位饱经风霜的老人已经看破红尘,深谙大道至简的道理。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。