“Downside Tasuki Gap” K線グラフ-定義と取引方法

“ダウンサイドタスキギャップ” K線グラフの定義、取引方法、最良の取引戦略など、詳細な情報を提供します。

“ライジングウィンドウ”は、テクニカル分析で広く使用される古典的な日本のローソク足チャートの形態です。このグラフは通常、市場が下落した後に現れ、潜在的な価格上昇傾向を示す反転シグナルとして機能します。それは強気の反転パターンと見なされ、通常は下降トレンドの底に形成されます。

“Rising Window” K線図形の認識

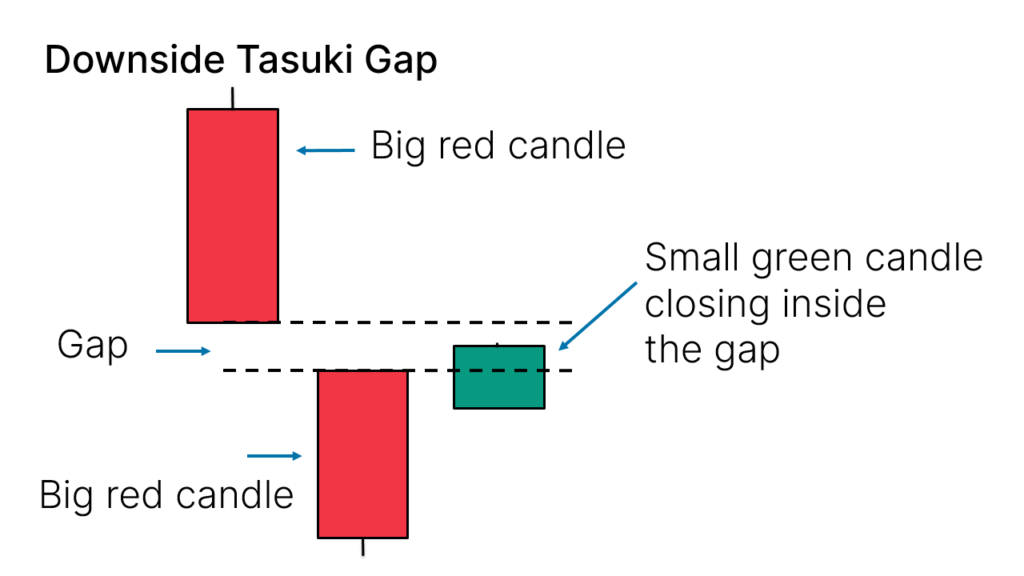

“Rising Window” K線グラフは3本のキャンドル線で構成されており、以下の特徴があります。

- 2つの連続した赤い実体ろうそく:最初の2つのろうそくは赤く、価格は下がり続けます。市場は下押し圧力を受けています。

- 明確なギャップ:2番目の赤いろうそくの終値と3番目のろうそくの始値の間には上方のギャップがあり、市場価格の急激な変化を示します。

- 3番目のろうそく:最後のろうそくは通常緑色で、最初の2つのろうそくの最高値よりも高い始値を持ち、終値が始値よりも高いため、市場の強気傾向を示します。

Rising Window K線グラフのバリエーション

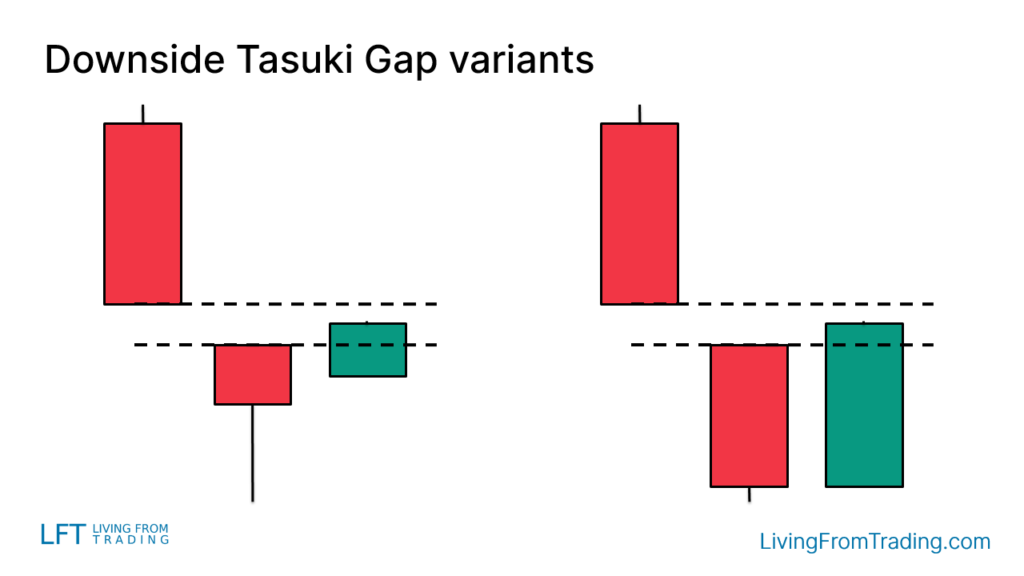

実際のアプリケーションでは、Rising Windowグラフは以下のようなバリエーションを持つことができます。

- ろうそくの影:ろうそくは、グラフィックの視覚効果に影響を与える異なる上下の影のラインを持つことができます。

- ギャップの大きさ:最後のろうそくの始値と前のろうそくの終値の間のギャップは、市場のボラティリティによって異なります。

取引の仕方

“Rising Window”図形を取引する場合,図形の形状を認識するだけでは不十分であり,その出現位置や市場環境にも注目する必要がある.以下は取引戦略の一部です。

オープン取引シグナル:これは、3番目のキャンドルの最低値がブレイクされたときの保守的な空売りトリガーです。この時点で、市場シグナルは強く、空売り操作を提案します。

ストップロスの設定:市場のボラティリティによるリスクを防ぐために、投資資金を保護するために“ライジングウィンドウ”グラフの反対側にストップロスを設定することができます。

リスク管理:合理的な利下げとストップロスを設定することは、取引の成功への鍵です。取引中に市場の潜在的な変動に対処できるようにする。

取引の戦略

“ライジングウィンドウ” K線グラフを取引する場合、グラフ自体の識別に加えて、他の市場分析ツールや戦略と組み合わせて、取引の精度と成功率を向上させる必要があります。以下は詳細な取引戦略です。

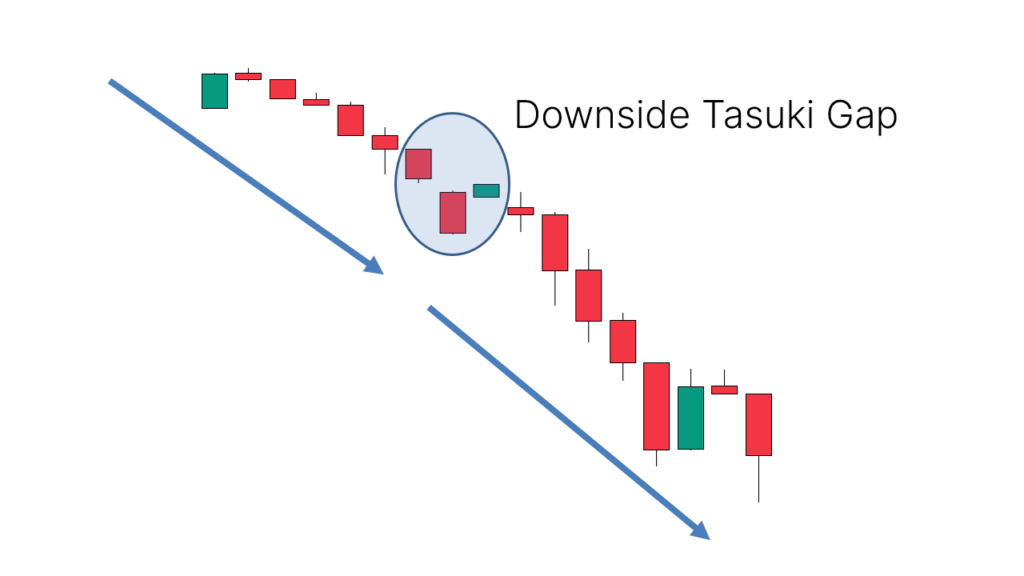

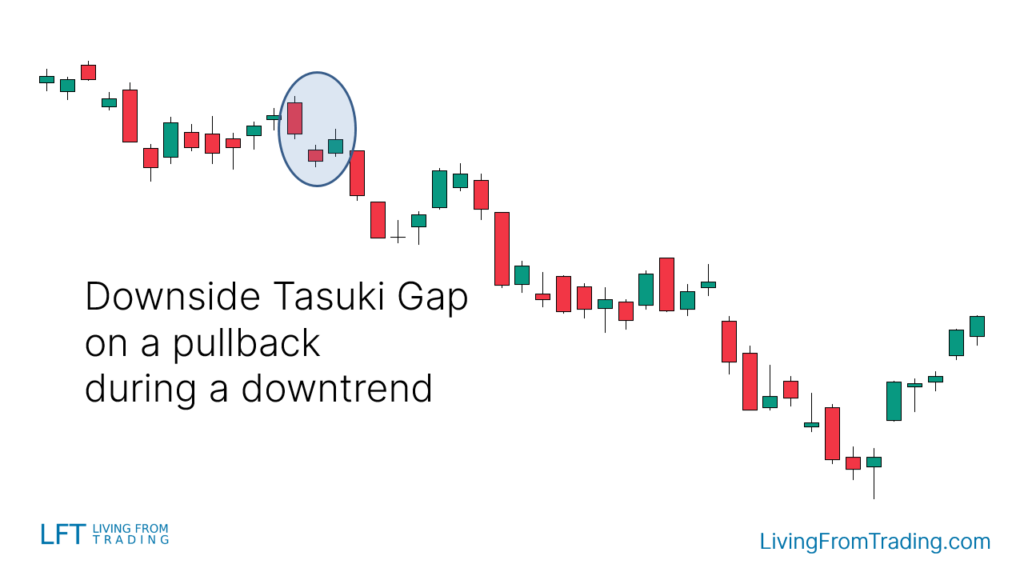

1.裸の取引を撤回する

市場が明確な下降トレンドにあるとき、“ライジングウィンドウ” K線グラフはしばしば価格のリトレースメントのシグナルとして機能します。この戦略は、価格が引き戻し、“ライジングウィンドウ”グラフィックが表示されるのを待つことで、トレンドの継続を捉えます。

具体的なステップ:

- トレンドの識別:まず、価格行動の高値と安値を観察することによって判断できる下降トレンドにあることを確認します。

- リトレースメントを待つ:下降トレンドの間、価格はしばしばリバウンドまたはリトレースメントを経験します。このとき市場が“Rising Window”図形を形成しているかどうかを見る.

- 取引の実行:リトレースメントが終了し、“ライジングウィンドウ”グラフが表示されると、リトレースメントが完了し、空売り操作を実行する準備が整います。

- ストップロスの設定:市場が予想と一致しないように、グラフの反対側にストップロスを設定します。ストップロスは、最後のろうそくの最高点より上にあるべきです。

市場が下落期間の後にリトレースメントを行い、その後“ライジングウィンドウ”グラフが形成されたとします。この時点で、価格が下降トレンドライン近くに戻ったときに空売りを行うことができ、合理的なストップロスとリリーフポイントを設定します。

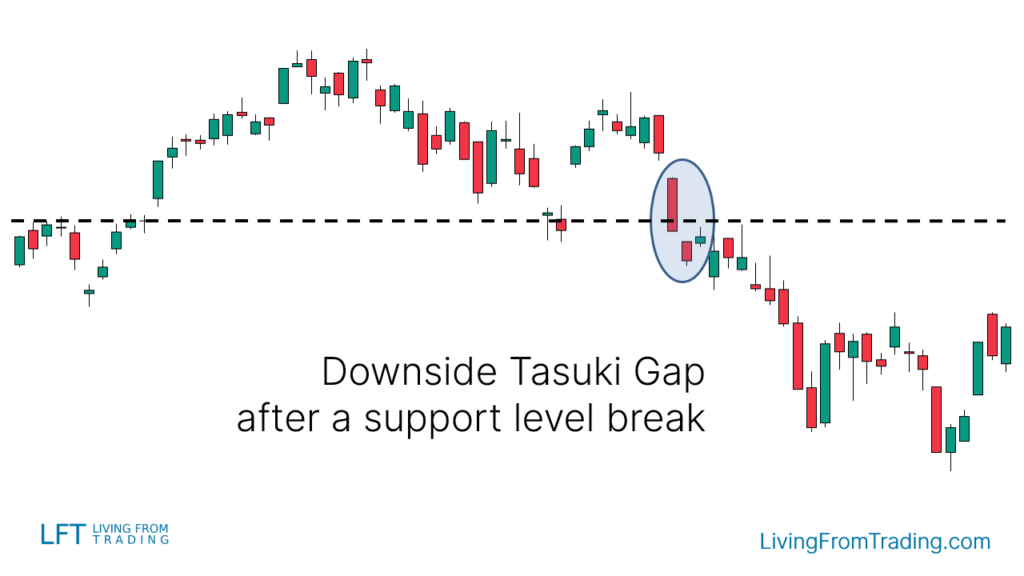

2.サポート取引の組み合わせ

サポートレベルが崩壊した後、“ライジングウィンドウ”グラフが表示されると、通常はサポートレベルがブレイクし、さらなる下落を引き起こす可能性があります。

具体的なステップ:

- サポートレベルの描画:チャート上の重要なサポートレベルをマークします。これらのレベルは、価格が何度も突破しなかった価格帯です。

- 価格がサポートレベルを突破するのを待ち、バックテストします。サポートが破られた後、価格は通常テストサポートに戻ってきます。

- “ライジングウィンドウ”グラフを確認する:バックテスト中に“ライジングウィンドウ”グラフが表示された場合、価格はサポートレベルの下で弱気シグナルを形成していることを示します。

- 空売りの実行:“ライジングウィンドウ”グラフが形成された後、価格が最後のローソク足の安値を突破したときに空売り操作が行われます。

- ストップロスと利下げの設定:ストップロスを“ライジングウィンドウ”グラフの最高値の上に設定し、利下げは次のサポートレベルの近くに設定することができます。

例えば、市場は下落の過程で重要なサポートレベルに触れてブレイクし、その後価格はサポートレベルを再テストし、“上昇ウィンドウ”グラフを形成します。サポートレベルのブレイクアウトとバックテストの間に、合理的なストップロスと利切ポイントを設定してショートを行うことができます。

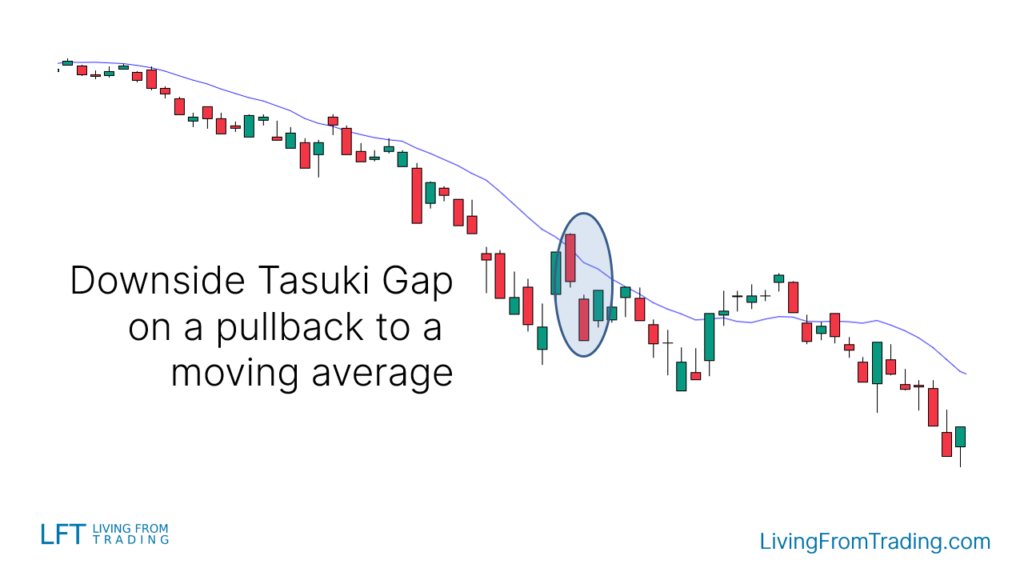

3.移動平均線取引の組み合わせ

移動平均線は、市場のトレンドを確認するのに役立つトレンド追跡ツールです。価格の回復が移動平均線に触れ、“上昇窓”グラフを形成すると、通常、トレンドの継続を示します。

具体的なステップ:

- 移動平均の決定:市場の長期的なトレンドを確認するために、適切な移動平均線(50日または200日移動平均線など)を選択します。

- 価格が移動平均に触れるのを待つ:市場が下降トレンドにあるとき、価格が上昇して移動平均に触れるのを待ちます。

- “ライジングウィンドウ”グラフを見る:価格が移動平均に触れたときに“ライジングウィンドウ”グラフが形成されるかどうかを観察します。

- ショートの実行:“ライジングウィンドウ”グラフが表示された後、価格が最後のローソク足の安値を突破したときにショート操作を実行します。

- ストップロスと利下げ設定:ストップロスをグラフの最高値の上に設定し、利下げは次のサポートレベルの近くに設定できます。

市場が下降トレンドで50日間移動平均線に触れ、移動平均線の近くに“ライジングウィンドウ”グラフを形成したとします。この時点で空売りを行い、市場の状況に応じてストップと利下げを設定することができます。

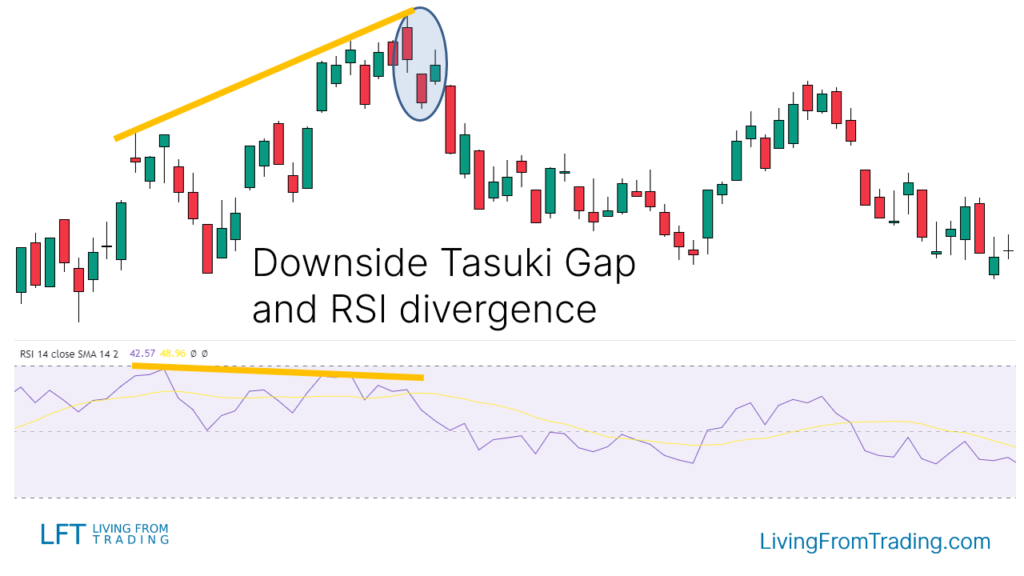

4. RSIとの取引

RSI(相対強さ指数)の偏差は、テクニカル分析の一般的なツールです。価格が新たな高値を形成し、RSI指標が低い高値を示すと、通常、潜在的なトレンド反転を示します。

具体的なステップ:

- 乖離の識別:上昇トレンドでは、価格の高値をマークし、RSI指標の高値を比較します。価格が新たな高値を更新し続け、RSIが新たな高値を更新できなかった場合、それは発散信号です。

- “ライジングウィンドウ”グラフを待つ:価格が新たな高値を更新している間、“ライジングウィンドウ”グラフが表示されると、通常は反転信号を示します。

- 空売りの実行:“ライジングウィンドウ”グラフが形成された後、価格が最後のローソク足の安値を突破したときに空売り操作が行われます。

- ストップロスと利下げ設定:ストップロスを“ライジングウィンドウ”グラフの最高値の上に設定し、利下げは市場の下降トレンドに基づいて設定します。

例えば、市場は上昇中に新たな高値を形成し、RSIは低い高値を示しています。“ライジングウィンドウ”グラフが表示された場合は、空売りを検討し、合理的なストップとストップを設定します。

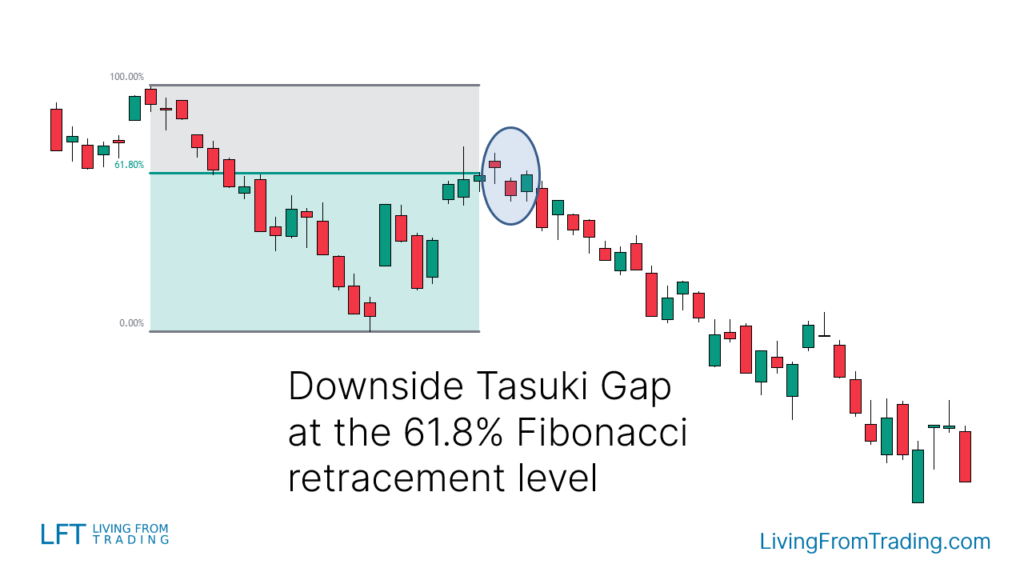

5.フィボナッチ·リトレースメントとの取引

フィボナッチリトレースメントは、価格反転の潜在的なレベルを識別するために使用されます。ショートは、リトレースメント中に価格がフィボナッチレベルに遭遇し、“ライジングウィンドウ”グラフを形成するときに行われます。

具体的なステップ:

- フィボナッチリトレースメントレベルをプロット:価格の高値と安値の間にフィボナッチリトレースメントレベルをプロットします。

- 価格がフィボナッチレベルに達するのを待つ:下降トレンドでは、価格が回復してフィボナッチリトレースメントレベルに達するのを待ちます。

- “ライジングウィンドウ”グラフを観察する:価格がフィボナッチレベルに達すると、“ライジングウィンドウ”グラフが形成されるかどうかを観察します。

- 空売りの実行:“ライジングウィンドウ”グラフが形成された後、価格が最後のローソク足の安値を突破したときに空売り操作が行われます。

- ストップと利下げの設定:ストップをグラフの最高値の上に設定し、利下げは次のサポートレベルの近くに設定できます。

リトレースメント中に市場が61.8%のフィボナッチリトレースメントレベルに触れ、“ライジングウィンドウ”グラフを形成したとします。この時点で空売りを行い、市場の状況に応じてストップと利下げを設定することができます。

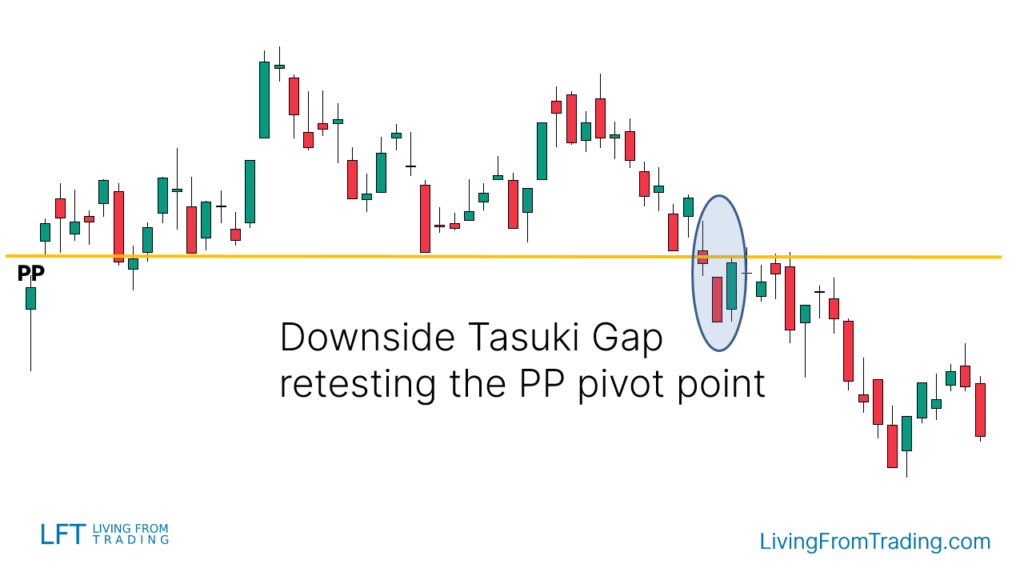

6.ピボットポイント取引の組み合わせ

ピボットポイントは、日中取引と長期トレンド分析のために数式で計算されたサポートとレジスタンスレベルです。“ライジングウィンドウ”グラフとピボットポイントの組み合わせは、追加の取引シグナルを提供します。

具体的なステップ:

- ピボットポイントの設定:チャート上でピボットポイント指標を有効にし、サポートとレジスタンスレベルをマークします。

- 価格がピボットポイントに達するのを待つ:価格がピボットポイントに達してブレイクするかどうかを観察する。

- “Rising Window”グラフを観察する:価格がピボットポイントに接触またはブレイクアウトしたときに、“Rising Window”グラフが表示されるかどうかを確認します。

- 空売りの実行:“ライジングウィンドウ”グラフが形成された後、価格が最後のローソク足の安値を突破したときに空売り操作が行われます。

- ストップと利下げの設定:ストップをグラフの最高値の上に設定し、利下げは次のサポートレベルの近くに設定できます。

市場が下落中にデイピボットポイントに達し、ブレイクアウト後に“ライジングウィンドウ”グラフが形成されたとします。この時点で空売りを行い、合理的なストップと利下げを設定できます。

概要まとめ

“Rising Window” K線グラフの成功率は54%で、市場動向の予測には一定の有効性がありますが、取引成功率を高めるためには、他のテクニカル分析ツールと組み合わせて総合的な判断を行うことをお勧めします。

上記の情報を把握することで、“ライジングウィンドウ” K線グラフをより効果的に識別し、取引に活用することができます。実際の運用では、市場環境とテクニカル指標の統合分析を組み合わせることで、取引戦略の精度と成功率を向上させることができます。

免責事項: この記事の見解は元の著者の見解であり、Hawk Insight の見解や立場を表すものではありません。記事の内容は参考、コミュニケーション、学習のみを目的としており、投資アドバイスを構成するものではありません。著作権上問題がある場合は削除のご連絡をお願い致します。