FRB FOMC議事録、最新金利、政策経路、会合レビュー、インフレ動向(2025年)

2025年のFRBの金利引き下げは?2025年の連邦準備制度の削減は?投資家は金利引き下げ後に何をすべきか?FRBの政策決定会合から何が明らかになるか?

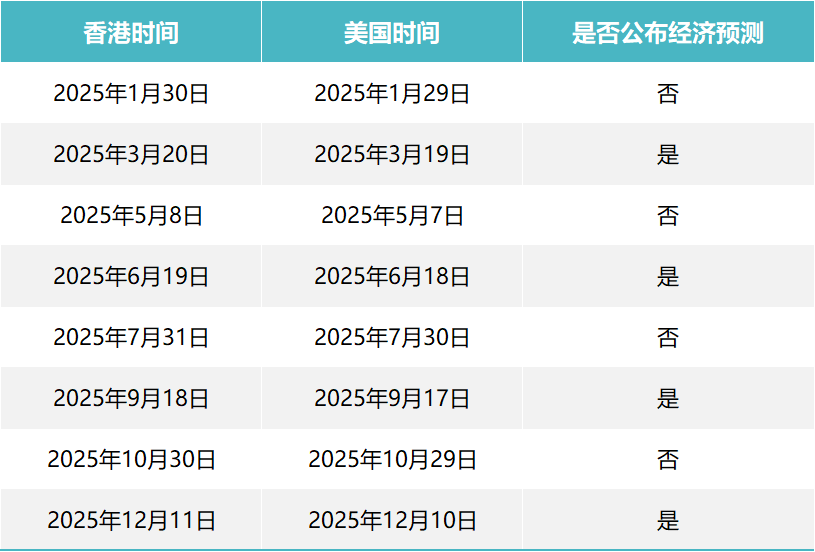

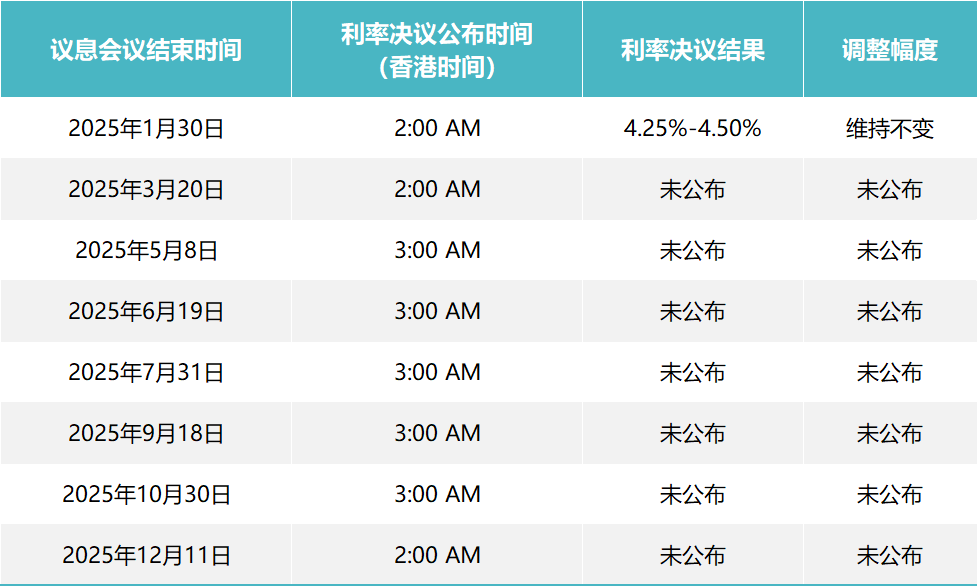

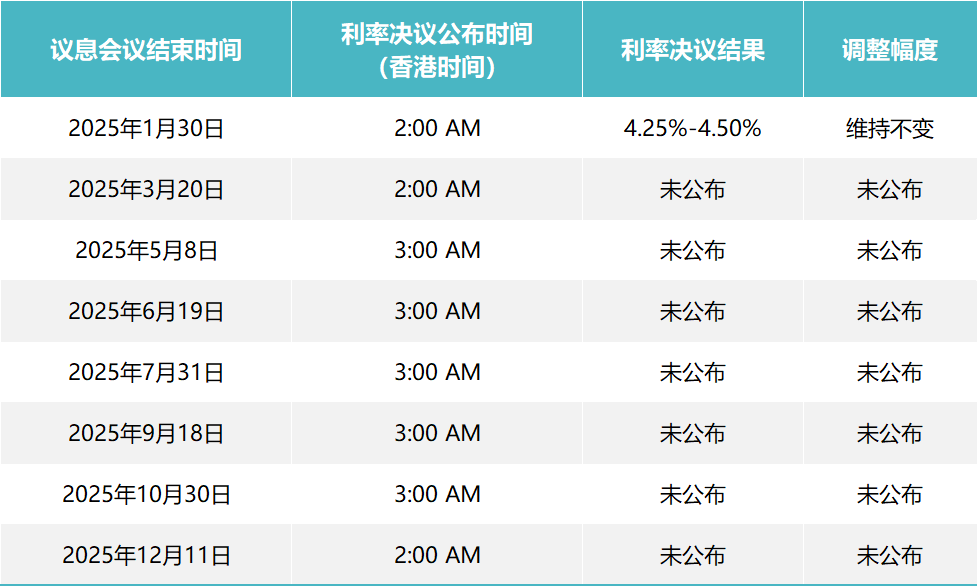

2025年FOMC定例会合の日程:

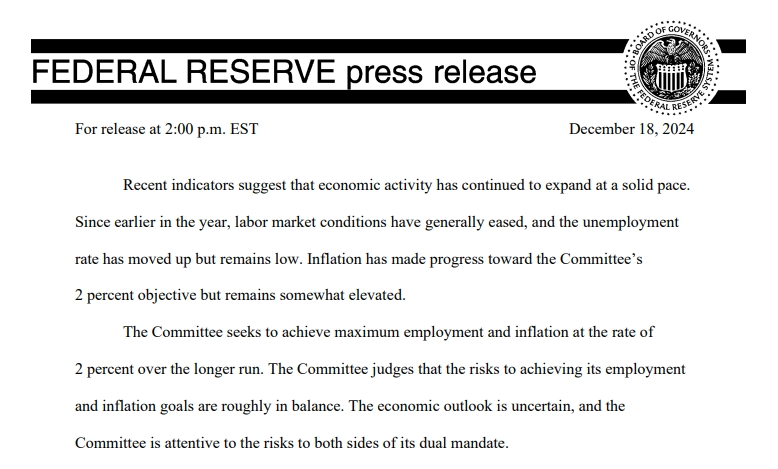

2024年12月のFRB会合における声明の概要

· 米国経済は堅調な拡大を続ける

“今年初めから、労働需給は概ね緩和しており、失業率は上昇しているが、依然として低い水準にある。”

· インフレ率は“目標をやや上回る”

“雇用目標とインフレ目標の達成に対するリスクは概ねバランスしている。経済見通しは不確実です。”

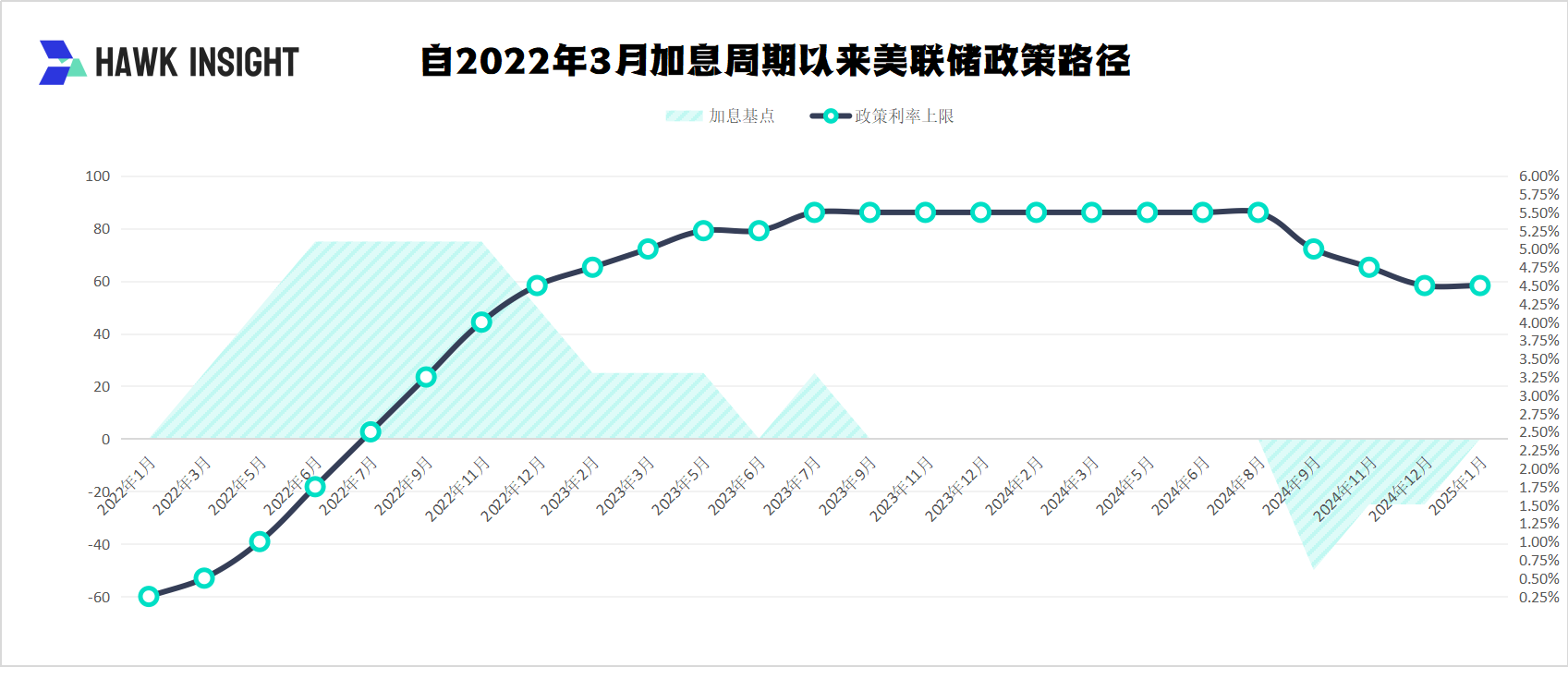

· 政策金利を25ベーシスポイント引き下げる

· 国債削減の継続

“委員会は、米国国債、機関債務、機関住宅ローン担保証券の保有量を引き続き削減する。”

“委員会は、最大雇用の達成とインフレ率の2%目標への復帰を支援することに強くコミットしている。”

· カメラの決定を続ける

“金融政策運営の適切なスタンスを評価するにあたり、委員会は、最新の情報が経済見通しに与える影響を引き続き監視する。”

“委員会の目的の達成を妨げるリスクが生じた場合、委員会は適切に金融政策スタンスを調整する用意がある。”

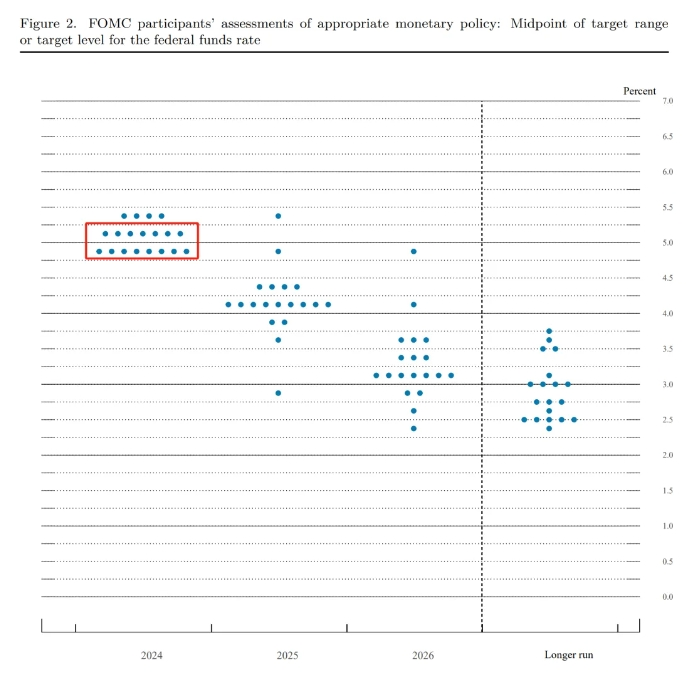

· ドットマトリックス図

“24/25年の経済見通しを引き上げ、失業率見通しを引き下げ、インフレ見通しを引き上げ、25年のインフレ見通しを大幅に引き上げた。”

“ドットプロットは来年の2回の利下げにとどまり、タカ派の傾向が強い。”

本会議の詳細はこちらをご覧ください。

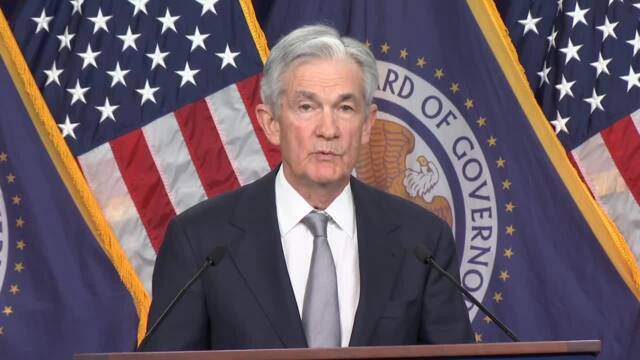

2024年12月のFRB会合記者会見の概要

· 今後の金融政策運営について

“今回の利下げ後、FRBは政策金利をピーク時から100ベーシスポイント引き下げましたが、金融政策スタンスは以前よりも著しく制限的ではなくなっており、政策当局者はさらなる金利調整を検討する際により慎重になることができます。”

“2025年のFRBの利下げ決定は、現在の経済状況ではなく、今後のデータに基づいて行われる。”

“FRBは堅調な労働市場を維持しながらインフレ率を2%に引き下げるのに苦労しているため、来年の利上げは考えにくい。”

· 米国経済の実績

“経済全体は堅調であり、2024年下半期の経済成長は予想を上回る。景気後退の可能性が通常よりも高いと考える理由はない。米国は景気後退を回避したことは明らかである。”

“政策当局者はGDP成長が堅調に推移すると予想している。”

· インフレと雇用市場

“前年比インフレ率のデータは依然として粘着性があるため、2025年も引き続きインフレ率の改善に注目する。”

“さらなる利下げを検討する際には、12 ヶ月間のインフレ率データにはほとんど目に見える進展が見られないインフレ率の改善に焦点を当てます。”

“消費者は、高インフレの直接的な影響よりも、高価格の影響を感じています。”

· 一部の当局者はトランプの政策の潜在的な影響を評価し始めた。

連邦公開市場委員会(FOMC)の一部のメンバーは、トランプの政策の潜在的な影響について予備的な評価を開始した。”

“トランプの関税案については、インフレへの影響を判断するには時期尚早です。”

· FRBはBitcoinを保有しない

“FRBはビットコインをバランスシートに追加するつもりはない”

“ビットコインは保有できません。連邦準備制度法は我々が持つことができるものを規定しており、我々は法律の変更を求めるつもりはない。それは議会が検討すべきことですが、FRBでは変化を求めていません。”

FRB 10月会合議事録:コアインフレ率は緩やかに低下12月も利下げを継続

2024年11月のFRB会合における声明

· 米国経済は堅調な拡大を続ける

“米国経済の見通しは不確実であり、FRBは目標(雇用とインフレ)の達成に向けたリスクを引き続き注視していく。”

· インフレ率は“まだ高い”

· 政策金利を25ベーシスポイント引き下げる

· 国債削減の継続

2024年11月のFRB会合記者会見の概要

· 米国選挙がFRBの政策経路に与える影響

· 債券利回りの上昇

“これらの変化は、主に予想インフレ率の上昇によるものではなく、下振れリスクが少ないという人々の認識によるものです。”

· 停止を引き起こす要因は何ですか?

“中立的または中立的なレベルに近づくにつれて、限界を減らすペースを遅くすることが適切かもしれません。”

· 米国の財政は持続不可能

“それは、米国の財政·連邦政府の財政政策が持続不可能な軌道にあることを意味します。我々の債務水準は経済に比べて持続不可能ではない。”

本会議の詳細はこちらをご覧ください。

2024年9月のFRB会合における声明

· 雇用成長の鈍化

· 目標に向けたインフレ

· 政策金利を50ベーシスポイント引き下げる

· 政策金利を50ベーシスポイント引き下げる

“インフレの進展とリスクのバランスを踏まえ、委員会は、金利誘導目標を0.5%引き下げ、4.7 5%から5%とすることを決定した。”

“金利誘導目標の更なる調整を検討するにあたり、委員会は、先行きのデータ、見通しの変化、リスクバランスを慎重に評価する。”

“委員会は、インフレ率が2%に向けて持続的に動くという確信が高まるまで、目標レンジを引き下げることは適切ではないと予想している。

· “雇用支援”の追加

“委員会は完全雇用を支持し、インフレ率を2%目標に戻すことに強くコミットしている。”

· FOMC投票の変更

シカゴ連邦準備制度理事会のオースタン·D·グースビー議長は、この会合で代議員として投票した。”

--賛成票-クリーブランド連邦準備制度理事長ベス·M·ハマック(Beth M.Hammack)を追加

ミシェル·ボウマンは50ベーシスポイントの利下げに反対票を投じ、今回の会合では25ベーシスポイントの利下げにとどまることを好んだ。

今回の会議の完全な分析はこちらをご覧ください:FRBの9月金利決定-予想を上回る利下げ政策の大きな転換点

2024年9月FRB会合記者会見の概要

経済活動は“堅調なペース”で拡大を続けており、今年下半期も上半期と同様のペースで成長すると予想される。“米国経済は良好であり、本日の決定はそれを維持することを意図しています。”

“米国経済は現在、景気後退の兆候を見せておらず、景気後退が差し迫っているとは考えていない。”

彼はFRBがインフレを克服したとは言わなかったが、インフレ率が目標の2%まで低下すると確信していると述べた。“人々はインフレについて以前ほど頻繁に考えなくなるかもしれませんが、物価上昇に気づく可能性があり、それは痛みを伴う状況です。”

· 将来の固定金利パスはなく、データカメラに基づいて選択する必要があります。

― ―リスクバランスを考慮して、今日は金利を50ベーシスポイント引き下げましたが、固定的な金利パスは設定されておらず、逐次会合を開いて決定します。パウエル氏は、次の動きは経済データに依存すると繰り返し述べた。

パウエル氏は、50ベーシスポイントの利下げを新たなトレンドとみなすべきではなく、今回の利下げだけに基づいてそのような結論に達するべきではないと強調した。言い換えれば、次の50ベーシスポイントの利下げに賭けてはいけません。

· 労働市場は好調

“労働市場は良好であり、それを維持したいが、労働市場が予想外に減速した場合、FRBは利下げを加速するだろう。パウエル氏は、現在4.2%の失業率は非常に健全であり、失業率が上昇したのは移民の流入によるところもあり、失業率が上昇したのも同様に雇用の減速によるものだと考えています。

· 中立金利は流行前よりもはるかに高く、近いうちに縮小を止める予定はない

中立金利については、パウエル氏は、正確な水準がどこにあるかはわからないが、過去(流行前)よりもはるかに高いはずだと述べた。貸借対照表について尋ねられると、準備金は安定的かつ十分であり、しばらくは維持される見通しであり、近いうちに縮小を止めるつもりはないと述べました。

今回の会議の完全な分析はこちらをご覧ください:FRBの9月金利決定-予想を上回る利下げ政策の大きな転換点

2024年7月のFRB会合における声明

· 予定は未定だが、9月の会合で金利引き下げが議論される

2024年7月のFRB会合記者会見の概要

“労働市場は徐々に正常化しており、それが私たちが望んでいることです。“

“雇用データが予想よりも早く冷え込んだ場合は、対応します。“

· 経済について

パウエル氏は冒頭の発言で、経済状況を“強いが過熱していない”と明確に表現した。

今回の会合の詳細はこちらをご覧ください:FRB 7月金利決定:金利は据え置き9月の利下げが議題に

2024年6月のFRB会合声明の概要

· 政策金利の据え置き、インフレ抑制の進展

“委員会の2%のインフレ目標に向けて、ここ数カ月で緩やかな進展が見られました。”

· 金利ドットチャートは上振れリスクを実現し、利下げ回数が異なる

“インフレ見通しの小幅な上方修正に伴い、金利見通しも上方修正されます。長期金利見通しは、3月の引き上げに続き、今会議で0.2%の引き上げを続けた。”

年間1回の利下げ(7位) vs 2回の利下げ(8位)

2024年6月FRB会合記者会見の概要

· 長期金利は上昇する。

“多くの当局者は、金利が流行前の水準に戻っていないと考えています。“

· サービスインフレは警戒すべきであり、アメリカ人の賃金は高い

2024年6月のFRB金利決定:他の人が金利を引き下げても、私は留まりません。

· 政策金利は据え置き、公式発表は縮小を減速

“委員会の2%のインフレ目標に向けたここ数カ月のさらなる進展の欠如”“雇用目標とインフレ目標の達成に対するリスクのバランスは過去1年間で改善している”。”

“6月から毎月の国債削減のペースを減速させた。パウエル氏はスピーチの中で、縮小の減速は緩和ではなく、最終的な縮小の全体的な範囲が予想よりも小さくなることを意味するものではなく、円滑な移行をより緩やかに確保するためであると述べた。”

今回の会合の完全な分析はこちらをご覧ください:FRBの5月金利決定:6月から6回連続で停滞しています。

2024年5月FRB会合記者会見の概要

· インフレに対する信認を高めるには時間がかかる

· 労働市場は比較的堅調であり、スタグフレーションの主張は否定される。

“米国は依然として非常に健全な成長水準にあり、スタグフレーションは見られません。”

· これ以上の値上げを考慮せずに、値下げを延期するのが適切です。

· FRBが削減を検討する2つの方法

今回の会合の完全な分析はこちらをご覧ください:FRBの5月金利決定:6月から6回連続で停滞しています。

· インフレ率が低下する前に利下げを検討しない“自信を持つ”

“委員会は、インフレ率が2%に向けて持続的に動くという自信が高まるまで、目標レンジを引き下げることは適切ではないと考えている。”

· 減速は遠くない。

· カメラの意思決定を継続し、データに応じて金融政策を調整する

2024年3月のFRB金利決定:金利を据え置き、今年中に減速するか、3回の利下げを行う。

2024年3月のFRB会合記者会見の概要

· 2024年の削減は適切です。

“最初のカットは大きな影響を与えます。この問題には慎重に取り組み、データに任せることができます。”

“労働市場が大幅に軟化すれば、それが利下げの理由になるだろう。”

· インフレは全体像を変えない

“最近のデータの変化にもかかわらず、インフレ率のデータは全体像を変えていません。インフレ率は緩やかに低下し、道は険しいです。”

· 失業率の上昇が予想される

· スローダウンが視野に入る

2024年3月のFRB金利決定:金利を据え置き、今年中に減速するか、3回の利下げを行う。

· インフレ率が低下するまで金利引き下げを検討しない

“金利誘導目標レンジの変更を検討する際には、委員会は将来のデータ、見通しの変化、リスクバランスを慎重に評価する”。委員会は、インフレ率が2%近傍に向けた信認が高まるまで、目標レンジを引き下げることは適切ではないと判断した。”

· 経済活動は着実に拡大

· 雇用創出とインフレ抑制というFRBの2つの目標は均衡しつつある。

· インフレ率は依然として高い(前回会合と同様)

2024年1月のFRB会合記者会見の概要

· 金利はピークに達したが、3月の利下げはベースシナリオではない

“3月の金利引き下げはベンチマークシナリオではない。”

“バランスシートの問題は次回会合で深く議論されるが、ON RRPがゼロであるかどうかは縮小プロセスに影響しない。”

· インフレは回復する可能性がある

“インフレ率が再び加速するリスクがあります。”

· 経済成長は鈍化する

2024年1月のFRB金利決定:4回連続で3月の利下げ予想冷却

今回の会合の詳細はこちらをご覧ください:FRBの12月金利決定:まだ保留中の利下げが視野に入り始めています

2023年12月のFRB会合記者会見の概要

· 金利は変わらず

· インフレ率が高い

· 雇用は堅調

· 金融資産の削減の継続

· 財務指標の継続的なモニタリング

2023年11月のFRB会合記者会見の概要

“同僚と私は、アメリカ国民のために最大の雇用と安定した物価を促進するという二重の任務に引き続き焦点を当てています。我々は,高インフレがもたらす困難を理解し,インフレ目標を2%に引き下げることに引き続き強くコミットしている。“

· パウエル氏は、現在の経済活動に満足しているが、金利上昇の影響を感じている。

“最近の経済データをみると、経済活動は以前の予想をはるかに上回る力強い成長を続けています。第3四半期の実質GDPは、消費支出の急増に牽引され、前年同期比4.9%増加しました。”

“住宅部門の活動は、住宅ローン金利の上昇を主因に、夏に持ち直した後、横ばいになっており、1年前の水準を大きく下回っています。また、金利上昇も設備投資に圧力をかけているとみられる。”

“過去3 ヶ月間で、月間平均26万6千人の雇用が増加しており、今年初めの水準を下回っている力強い成長率です。

“名目賃金の伸びは幾分緩和の兆しを見せており、今年のこれまでのところ求人は減少しています。雇用と労働者の格差は縮小しているものの、労働需要は依然として労働者の供給を上回っている。”

“9月までの12 ヶ月間で、PCE物価指数全体は3.4%上昇しました。不安定な食料品とエネルギーを除くコアPCE価格指数は3.7%上昇した。”

“インフレ率は昨年半ばから減速しており、夏の数値はかなり良好です。しかし、数ヶ月にわたる良好なデータは、インフレ率が我々の目標に向かって着実に低下しているという信頼醸成の始まりに過ぎません。インフレ率を2%まで持続的に低下させるには、まだまだ長い道のりがあります。”

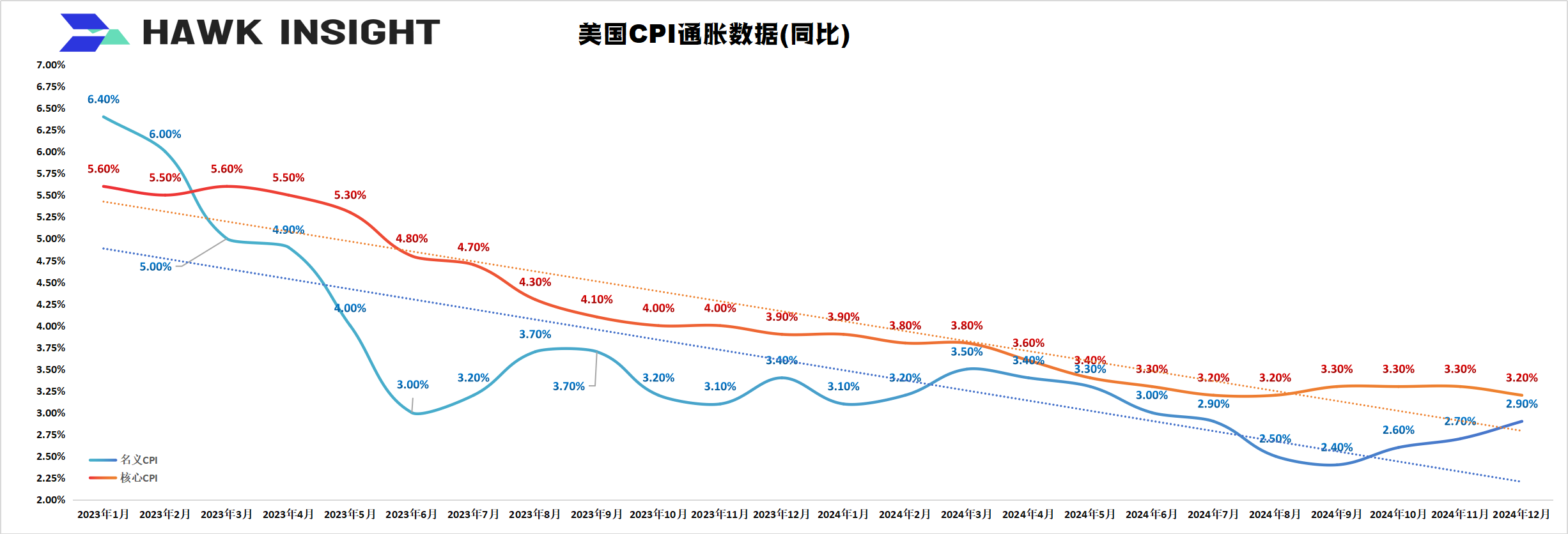

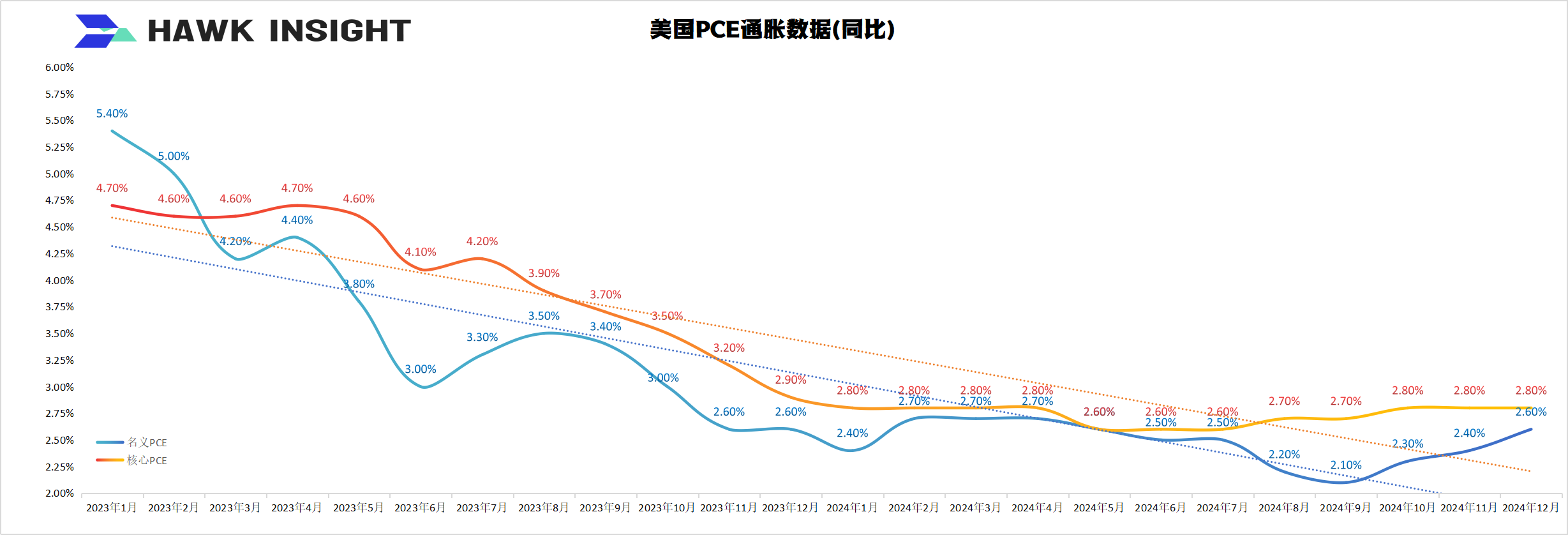

米国CPIインフレ率(前年比):

米国PCEインフレ率(比較):

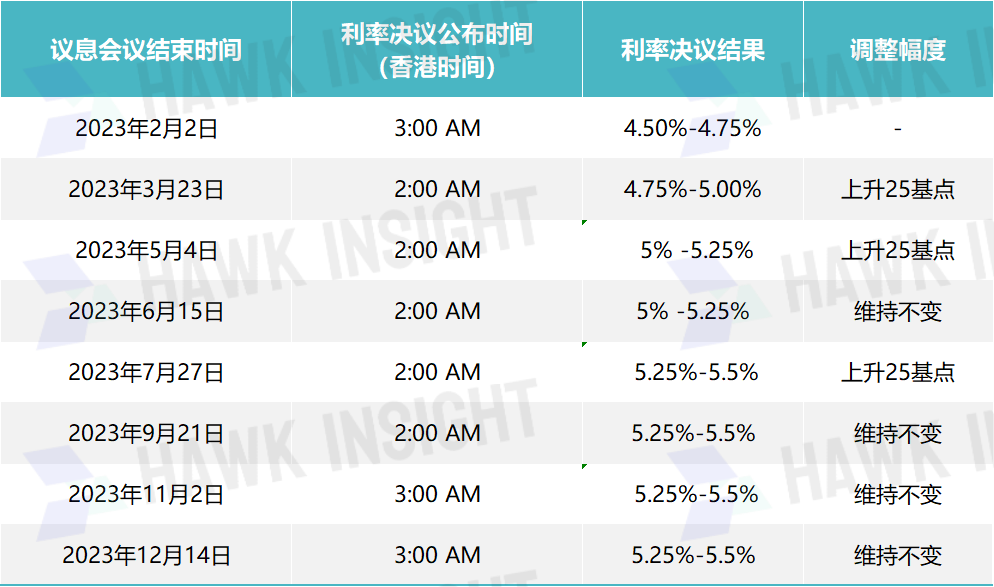

2024年FOMC会合の結果と金利動向(終了):

·原著

免責事項: この記事の見解は元の著者の見解であり、Hawk Insight の見解や立場を表すものではありません。記事の内容は参考、コミュニケーション、学習のみを目的としており、投資アドバイスを構成するものではありません。著作権上問題がある場合は削除のご連絡をお願い致します。