厚积薄发!安踏上半年收益同比获双位数增长 DTC改革收益逐步兑现

8月22日港股盘后,安踏体育发布了其2023年中期业绩公告。财报数据显示,报告期内,安踏体育收益达296.5亿元(人民币,下同),同比增长14.2%,在高基数之上,较2019年同期实现翻倍。

2022年对于安踏来说是具有里程碑意义的一年。在这一年,安踏营收同比增长了8.8%,首次突破了500亿大关,达536.5亿元,这个成绩也使其一举超越了同期的耐克中国,登上了中国运动鞋服市场的头把交椅。

收益与风险并行 安踏在并购之路上渐行渐远

安踏的厚积薄发也并非没有预兆。就在一年之前,2021年,安踏才刚刚完成了对阿迪达斯中国的反超。从2015年开始营收突破百亿,到2022年正式跨越500亿大关,安踏只用了7年时间。

安踏能在短时间迅速改变商业格局,离不开其奉行已久的商业并购战略。2009年,安踏花费了3.3亿从百丽手上买下FILA中国业务。数据显示,2020年,FILA为安踏集团贡献了50%的营收,单个品牌的利润率高达70%,已经成为安踏营收的重要支柱。

2022年,安踏主品牌和FILA仍是集团营收中的两大核心。数据显示,在2022年安踏主品牌营收同比增长15%,创造出了277亿元的营收;FILA在经历了过去几年的一路狂奔之后,虽说营收同比下滑了1.4%,但仍然稳定在200亿以上。

收购FILA的成功大大提振了安踏坚持并购战略的信心,该集团也慢慢开始了全球并购之路。据媒体统计,从2016年以来,安踏从全球各地收购了近十家运动品牌,例如日本的迪桑特DESCENTE、韩国的可隆体育KOLON SPORT,当然还有耗费巨额资金亚玛芬体育,旗下品牌包括被消费者称为“户外爱马仕”的始祖鸟、专业网球品牌Wilson、滑雪品牌Salomon等等。

盘子做大之后,安踏渐渐发现,这种聚焦主业的并购模式,也并非没有风险。第一、当安踏将重要的业绩增长点押注在并购企业的时候,安踏可能无暇顾及自身主营品牌的发展。第二、当并购的企业遭遇增长困境时,安踏主品牌也会被其拖累。这种担忧从安踏2022年的财报中就可以看出——虽然在报告期内安踏完成了对耐克中国的超越,但是安踏的净利润在2022年跌了1.68%,而2021年该公司的净利润增速为49.55%,两者天差地别。

所谓打江山容易,守江山难,当安踏慢慢将并购布局伸向海内外的时候,市场都在翘首以盼,安踏在2023年里,能交出什么不一样的成绩单?

上半年收益达296.5亿元 主品牌和FILA仍是中流砥柱

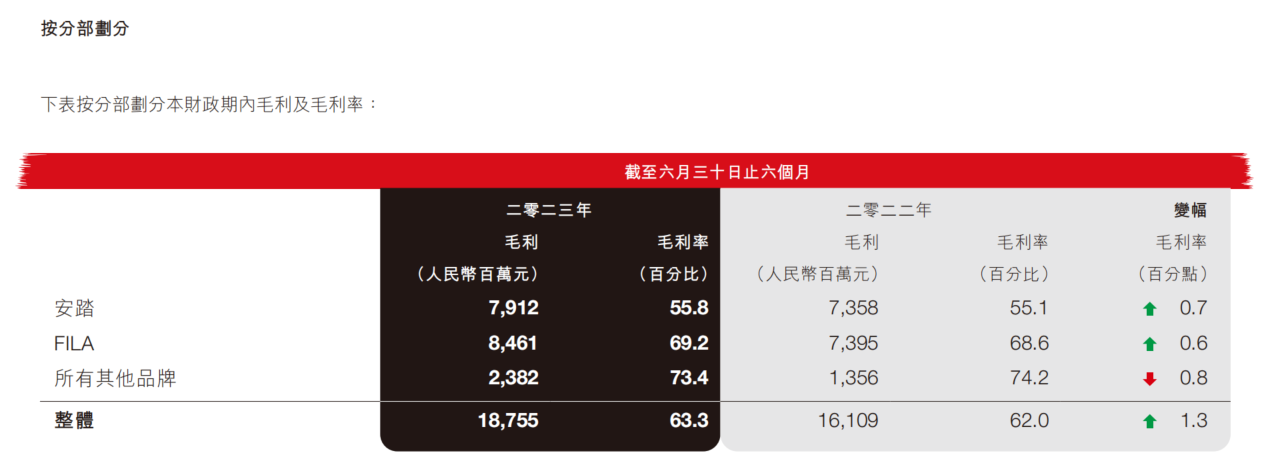

8月22日港股盘后,安踏体育发布了其2023年中期业绩公告。财报数据显示,报告期内,安踏体育收益达296.5亿元(人民币,下同),同比增长14.2%,在高基数之上,较2019年同期实现翻倍;毛利达187.6亿元,同比增长16.4%;公司股东应占溢利56.27亿元,同比增长32.33%;毛利率达63.3%,同比上升1.3个百分点;基本每股盈利1.74元,上年同期为1.33元,本次派中期股息每股普通股港币82分。

单从这份中期报告来看,安踏交出的成绩单堪称华丽。

安踏体育董事会主席丁世忠在财报中兴奋地表示,安踏始终坚持从产品设计、研发制造到品牌营销及品牌零售,形成多品牌及全方位的协同效应,从而能够快速响应市场多变的差异化需求。在本财政期内,靠着“敢创”与“敢闯”,各品牌均交出了亮丽的成绩。

从收益上来看,按分部划分,安踏主品牌和FILA品牌仍然是安踏营收的中流砥柱,两者相加,在报告期内对安踏收益的贡献达到89.1%。值得注意的是,在本报告期内,安踏旗下的其他品牌对收益的贡献增长明显,同比增幅达77.6%,助力安踏财报录得亮眼表现。

安踏在财报中表示,安踏收益的增长得益于中国大陆各项刺激内需政策的持续利好。2022年同期,安踏的销售情况则受零售市场整体情况拖累,由于基数效应的推动,安踏品牌、FILA品牌及其他品牌的销售情况较2022年同期相比有所反弹。

其中,安踏主品牌的收益增长主要归功于零售市场复常及安踏在中国大陆持续进行的DTC模式转型,致使DTC收益增加;FILA品牌的收益增长则是由于零售市场复常及电子商贸业务的强劲的推动。另外,所有其他品牌收益的强劲增长主要是由于DESCENTE及KOLONSPORT业务所带动,据安踏方面透露,该业务分部表现已经大大优于管理层的内部目标;

从毛利及毛利率来看,今年上半年,安踏主品牌的毛利达79.12亿元,毛利率达55.8%;FILA的毛利达84.61亿元,毛利率达69.2%;所有其它品牌的毛利达23.82亿元,毛利率达73.4%。其中,安踏主品牌和FILA的毛利率较去年都有所上升,分别增长了0.7和0.6个百分点,但所有其它品牌的毛利率下降了0.8个百分点,整体毛利率则为上升1.3个百分点至63.3%。

安踏方面表示,在报告期内,集团的整体毛利率较去年同期有所上升。主要有两个原因,其一,安踏主品牌和FILA的毛利率在报告期内均有所上升;其二,所有其它品牌的业务扩张较快,毛利率也相对较高,带动了整体的毛利率上行。

其中,安踏主品牌毛利率的同比上升,原因是该业务分部持续的DTC转型,导致其毛利率相对较高;而FILA分部毛利率的同比上行,则是由于报告期内扣除损益的存货撇减金额有所下降。

DTC改革收益逐步兑现

不难看出,本次安踏能够交出这份令人满意的财报,DTC转型是其幕后的“隐形推手”。

简而言之,DTC代表的是一种思想,那就是——直面消费者。作为一种最早源于北美的品牌模式,DTC的内涵就是根治于线上的独立运营商,直接向消费者销售产品,没有中间商赚差价。此前,同为服贸运动品牌的耐克就采取的就是这种模式。2015年,勾子正式将DTC直营业务当作公司战略,2017年,该公司在此基础上,将DTC升级为CDO,强调更贴近消费者需求。

安踏的DTC之路还要追溯到2020年的8月,当时,安踏已经开始形成了国际化的并购矩阵,眼光也逐渐开阔,将对标对手从一直紧紧跟随的“李宁”转为“耐克”,并宣布:要将安踏主品牌进行DTC转型,主要策略为将原本线下经销商运营的门店转型为直营门店。

2021年是安踏DTC改革的关键一年,这一年,安踏押宝“双奥”资源,发布“氮科技”平台,将DTC指向专业化和高端化。现如今,已经是安踏DTC转型的第三个年头,可以看出,安踏这些年付出的努力,已经逐渐体现到了财报中。

安踏体育董事会主席丁世忠曾言,对安踏的定位是:“不做中国的耐克,要做世界的安踏”,将目光定位在国际的大市场,这无疑是一项正确的选择。根据Research And Markets网站发布的全球运动与健身服装市场趋势与分析报告,预计到2026年全球运动服装市场将达1939亿美元,与2022年相比,复合年增长率为4.5%。体育用品市场的机遇在于无论从行业规模还是年复合增长方面都有很大的发展潜力,挑战在于行业竞争持续加剧,竞争已经由数量、价格转向新技术、高附加值等方面。

但是,安踏的国际化之路,单靠DTC改革和全球商业并购可远远不够。从企业的国际化、品牌的国际化以及市场的国际化三个角度来分析,踏在企业经营理念、人才结构的国际化层面做得不错。但市场往往倾向于把目光放在后两个层面,尤其是能直接用数字衡量的“市场国际化”,这也是安踏目前的软肋。

另外,从产品研发投入来看,安踏虽然近年专业运动领域投入颇多,但与国际品牌相比差距仍较大。2019年至2021年,安踏研发费用分别为7.8亿元、8.88亿元、11.35亿元,收入占比2.3%、2.5%、2.3%。相比之下,耐克、阿迪每年的研发投入都高达5%-10%。

2022年,安踏未公布国际业务营收数据,对比同期李宁、361度国际业务分别为1.77%和1.8%的占比。虽然安踏已经拿下中国运动鞋服市场第一的宝座,但在国际市场方面,安踏也显得有些囊中羞涩。

好消息是,有消息称,目前,安踏正在持续加大科研投入,强化专业属性,以科技引领商品力提升。通过联合清华、东华等知名高校及国际研究机构,搭建全球运动科学研究平台。同时,其全球化战略稳步推进,不断扩大在东南亚的市场布局,已在新加坡、马来西亚、菲律宾等国开展了直营零售业务。

这表明,安踏正处于正确的轨道上。

·原创文章

免责声明:本文观点来自原作者,不代表Hawk Insight的观点和立场。文章内容仅供参考、交流、学习,不构成投资建议。如涉及版权问题,请联系我们删除。